La mesure des prix et des volumes consiste à décomposer les valeurs des transactions à prix courants en leurs composantes de prix et de volume. En principe, les composantes de prix doivent inclure les changements résultant uniquement des variations de prix alors que tous les autres changements (concernant la quantité, la qualité et la composition) doivent être inclus dans les composantes de volume. L’objectif consiste donc à déterminer les variations des agrégats qui sont dues à des changements de prix et celles qui sont dues à des variations de volume. Le partage volume-prix de l’industrie, des services et de la construction mérite d’être étudié sur longue période (1995-2018) en relation avec les indices de productivité du travail qui en résultent. Les enquêtes des prix de l’industrie, de la construction et des services marchands se sont améliorés au milieu des années 2000.

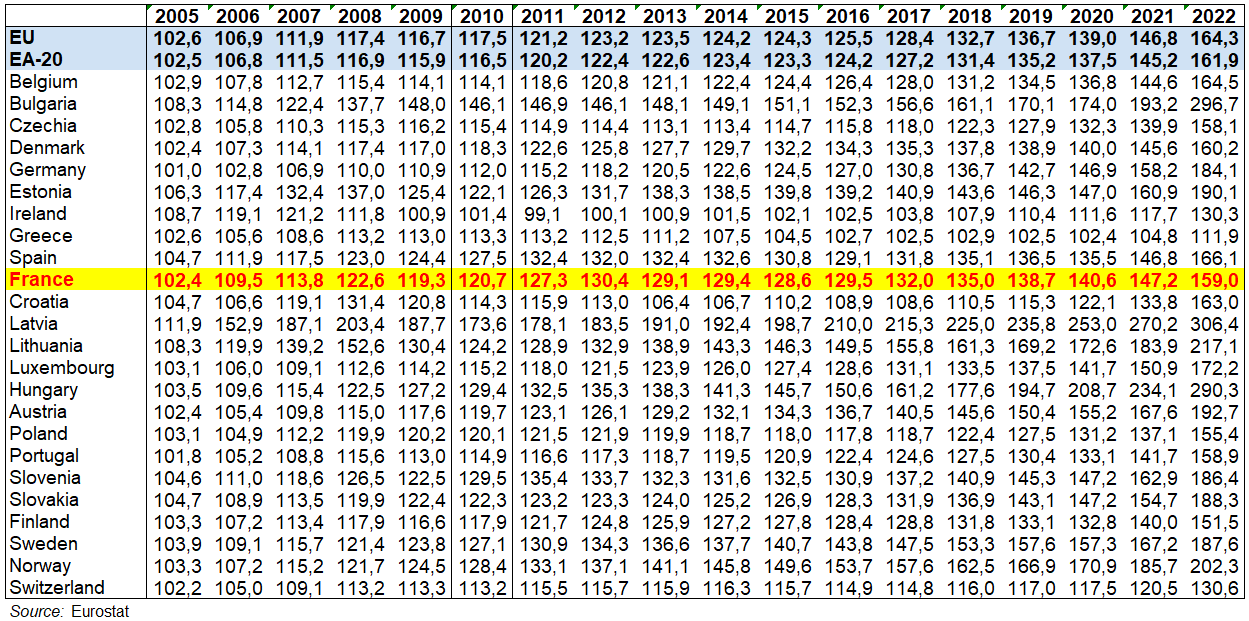

Les prix n’évoluent pas au même rythme selon les pays et les produits. Entre 2000 et 2021, les prix dans l’UE ont globalement augmenté de 46 %. Les augmentations les plus élevées ont été enregistrées pour les «boissons alcoolisées et tabac» ainsi que pour l’«éducation», où les prix ont augmenté de plus de 95 %. Le «Logement, eau, électricité et gaz» ainsi que les «restaurants et hôtels» ont suivi avec des taux de croissance supérieurs à 65 %. Les prix des «vêtements et chaussures» sont restés presque stables, tandis que les prix des «communications» ont diminué de 24 %.

En ce qui concerne les produits détaillés, les augmentations les plus élevées ont été observées notamment pour les «combustibles solides» (+ 118 % entre 2000 et 2021), les «gaz» (+ 117 %), les «joyaux, horloges et montres» (+ 116 %) et «l’électricité, le gaz, les combustibles solides et l’énergie thermique» (+ 111 %). Des augmentations plus faibles ont été observées pour les «voitures» (+ 16 %), les meubles et l’ameublement (+ 29 %), les «produits pharmaceutiques» (+ 31 %), les «livres» (+ 33 %) et les «vins» (+ 36 %). D’autre part, les prix des «équipements audiovisuels, photographiques et de traitement de l’information» ont diminué de 73 %, les «équipements et services de téléphonie et de télécopieur» de 28 % et les «jeux, jouets et loisirs» de 20 %.

The measurement of prices and volumes consists of breaking down the values of transactions at current prices into their price and volume components. In principle, the price components should include changes resulting from price changes only, while all other changes (in quantity, quality and composition) should be included in the volume components. The objective is therefore to determine which changes in the aggregates are due to price changes and which are due to volume changes. The volume-price split in manufactured goods industry, services and construction deserves to be studied over a long period (1995-2018) in relation to the resulting labor productivity indices. Surveys on manufacturing prices, construction prices and market services prices improved in the mid-2000s.

Prices do not evolve at the same rate depending on countries and products. Between 2000 and 2021, prices in the EU have risen by 46 % overall. The highest increases were registered for ‘alcoholic beverages and tobacco’ as well as for ‘education’ where prices rose by more than 95 %. ‘Housing, water, electricity and gas’ as well as ‘restaurants and hotels’ followed with growth rates of over 65 %. Prices for ‘clothing and footwear’ remained nearly stable, while prices for ‘communications’ decreased by 24 %.

Looking at detailed products, the highest increases were observed in particular for’solid fuels’ (+118 % % between 2000 and 2021), ‘gas’ (+117 %), ‘jewellery, clocks and watches’ (+116 %) and ‘electricity, gas, solid fuels and heat energy’ (+111 %). Lower increases were observed for e.g. ‘cars’ (+16 %), furniture and furnishings (+29 %), ‘pharmaceutical products’ (+31 %), ‘books’ (+33 %) and ‘wine’ (+36 %). On the other hand, prices for ‘audio visual, photographic and information processing equipment’ decreased by 73 %, ‘telephone and telefax equipment and services’ by 28 % and ‘games, toys and hobbies’ by 20 %.

« Le taux de croissance en volume » d’une économie fait l’objet de toutes les attentions. Il est en général issu d’une « division d’une « évolution en valeur » en monnaie courante, par un « indice de prix », calculé par ailleurs. On sait que ce partage volume-prix a souvent suscité de vifs débats, en raison des difficultés à tenir compte d’un « effet qualité » dans la mesure de l’évolution des prix, notamment pour les ordinateurs (dont la puissance croît très rapidement), ou pour certains services. Ceci a été à l’origine de la polémique soulevée aux États-Unis par le rapport du sénateur républicain Boskin, qui soutenait que, la hausse des prix étant « surestimée » pour cette raison, celle de la croissance en volume est donc « sous-estimée », ce qui a selon lui des conséquences politiques et économiques majeures », Presses des Mines, 2008.

« La productivité est la mesure du progrès technique. » Jean Fourastié, La productivité, 1952

Sommaire

II – LES INDICES DE PRIX ET DE VOLUME DU TES FRANÇAIS ET DES TRE ÉTRANGERS SONT-ILS COMPARABLES ?

IV – ÉVOLUTION DE LA PRODUCTIVITÉ HORAIRE DU TRAVAIL EN EUROPE DEPUIS 1995

V– NET FLÉCHISSEMENT DE LA PRODUCTIVITÉ DU TRAVAIL EN FRANCE DEPUIS 2020

VI– COMPARAISONS INTERNATIONALES DES PRIX RELATIFS DES ACTIVITÉ TERTIAIRES

VII– SYNTHÈSE DE L’ÉVOLUTION DES PRIX RELATIFS ET DES GAINS DE PRODUCTIVITÉ

VIII – L’ÉVOLUTION DES-PRIX DES PRODUITS INDUSTRIELS

IX – DES ‘ÉVOLUTIONS DES-PRIX DE LA VA DE L’INDUSTRIE ASSEZ DISPARATES SELON LES PAYS

X – PARTAGE VOLUME-PRIX DE LA CONSTRUCTION

Résumé

° Certains économistes mettent en avant que le partage volume-prix des services devient plus fiable du fait de nouvelles enquêtes pour connaitre les prix des services modernes aux entreprises, ceux des services traditionnels aux ménages étant mieux connus depuis longtemps à travers l’indice de prix à la consommation (IPC). Certes il y a des difficultés de partage volume-prix dans une économie tertiaire et numérique. Mais celles-ci ne sont pas toutes nouvelles même si la part de ces services ne cesse de croître.

° D’autres pensent que la mesure de la croissance est sous-évaluée, notamment à travers l’approche « production » du PIB. Ils se demandent notamment comment mesurer une économie en pleine « digitalisation » ? Comment faire le partage volume-prix des services modernes voire des biens de plus en plus complexes, qui utilisent l’économie numérique [1], [2] (les nombres entre crochet renvoient à la bibliographie en bas de page).? Comment mesurer tout simplement les nouveautés comme le « cloud computing » ? Comment prendre en compte enfin la partie gratuite de l’économie numérique (publicité, base de données,..), à la fois dans la valeur et le volume de la production [3] ?

° Mais n’est ce pas plus complexe que cela ? Pour juger de la qualité du partage volume-prix dans un pays, Eurostat à établi un manuel en définissant 3 niveaux de qualité de celui-ci (voir page Mesure des volumes et des prix). Par un exemple une production déflatée par un indice de coût est souvent une méthode B (qualité moyenne). En revanche dans un équilibre-ressource-emploi (ERE), une production déflaté epar un indice de prix à la production (IPP) enquêté ou un emploi principal (par exemple une coupe de cheveux) déflatée par un indice de prix à la consommation (IPC) est une méthode A (bonne qualité.

° Ici on va raisonner tout autrement. On considère qu’ un partage volume-prix d’un service est correcte dans un pays, par exemple la France, si les gains de productivité horaire du travail évoluent comme dans l UE (premier critère) ou bien si les prix relatifs du produit par rapport aux produits agricoles et industriels (dont on connait un peu mieux les indices des prix) évoluent comme dans les autres pays. On étudiera donc d’abord les gains de productivité des différente branches : tertiaire, industrie et construction. En sachant que le numérateur de ce ratio n’est pas la production mais la valeur ajoutée (VA), ce qui renvoie à la méthode de la double déflation, (calcul de la VA en volume par différence entre la production et la CI) et donc ici aussi à sa fiabilité dans les comptes nationaux du pays.

° Pour les services modernes aux ménages, il faudrait aussi tenir compte des « résultats » et ne pas se limiter au calcul de la production en volume. Cette approche serait plus dans l’idée de suivre des indicateurs de bien être ou de résultats (santé, éducation,..) pour nuancer ou préciser les évolutions de la production en volume de ces services. Non pas nécessairement pour dire que leur croissance est sous-évaluée. D’autant qu’il n’est nullement prouvé que productions et résultats des services modernes aux ménages évoluent de la même manière depuis une vingtaine d’année. Les avis sont partagés sur l’évolution des résultats des services administratifs ou privés. Il y a certes ceux qui pensent que l’économie numérique apporte des résultats de bien meilleure qualité. Mais il y en a d’autres qui estiment que des services simples aux clients se sont dégradés avec le temps.

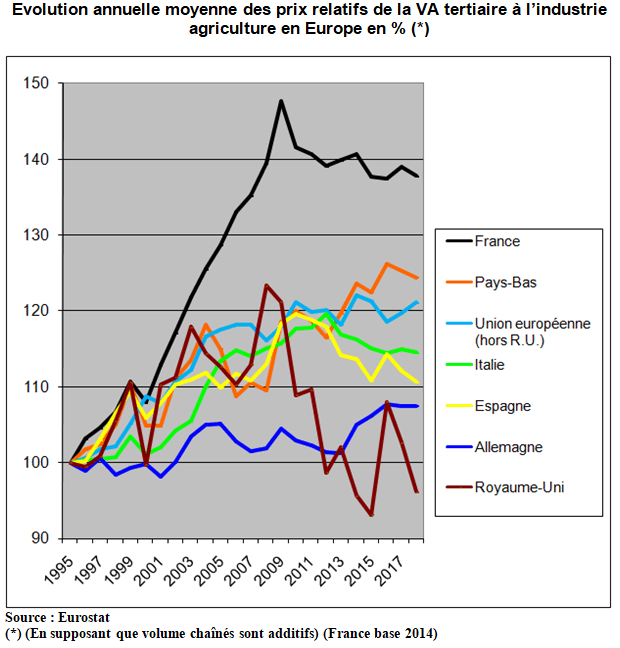

1 – Croissance plus rapide du prix relatif de la VA tertiaire entre 1995 et 2018 en France

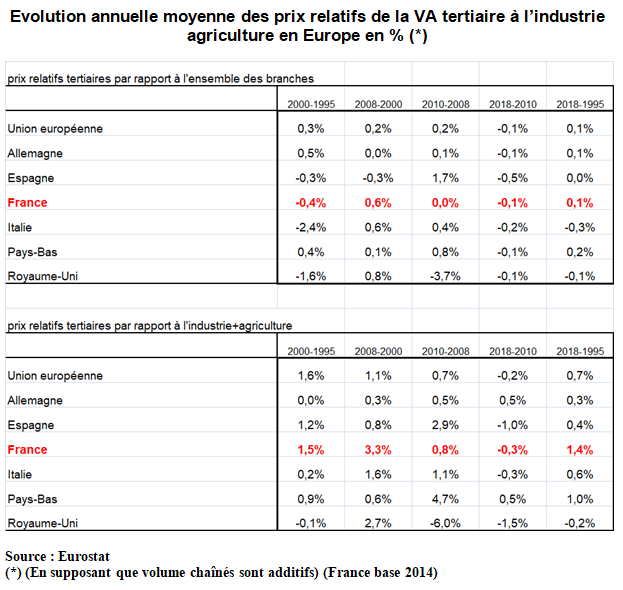

° De plus ces difficultés n’interdisent pas des comparaisons internationales aussi bien pour des services aux ménages qu’aux entreprises car ces questions concernent tous les pays sans qu’on puisse dire si un pays les traite mieux qu’un autre. Sur ce plan, les choses ont évolué dans le bons sens en France depuis 2007-2008. Les prix relatifs de la VA des branches tertiaires à la VA des biens augmentent en France (+1,4% par an) plus que dans l’UE (+0,7% par an) entre 1995 et 2018. Cette divergence est un peu atténuée si on prend l’UE hors Royaume Uni (écart de 0,6 point par an) dont les prix relatifs tertiaires baissent de manière surprenante de 3% sur toute la période.

° On aurait pu croire que ces divergences sont dues à un problème comptable en France lié au délicat partage volume-prix des services aux entreprises, du commerce, des services administratifs (santé, éducation), bref des « services modernes ». Trois branches expliquent la hausse du prix relatif de la VA des activités tertiaires en France entre 1995 et 2017 : administration (dont notamment l’enseignement), activités scientifiques et techniques, activités immobilière. Le fait est que les méthodes de partage volume-prix y étaient assez frustes :

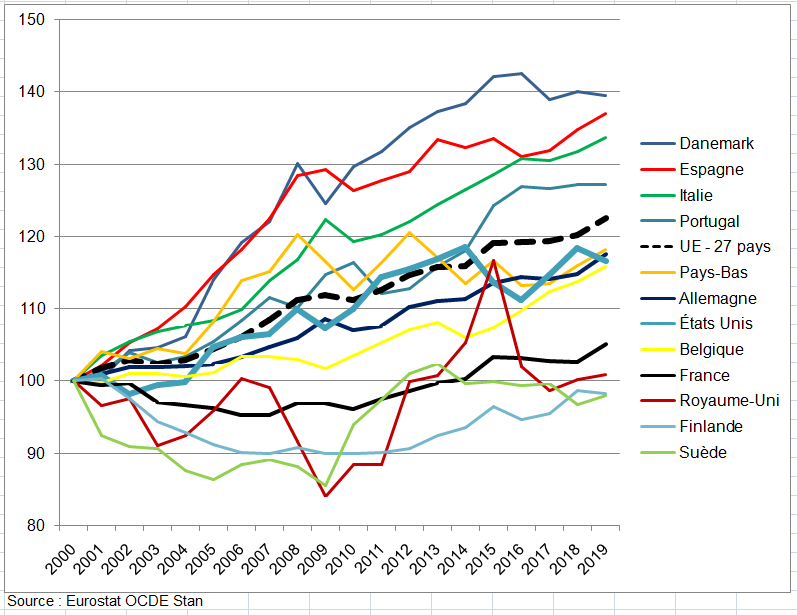

° Mais en fait, la raison principale serait autre : ces divergences résulteraient d’une baisse du prix de la VA de l’industrie. L’explication viendrait d’une croissance forte du prix des CI des branches industrielles.Mais ce phénomène n’est pas spécifique à la France. Au Royaume-Uni, Belgique, certains pays de l’est de l’UE, les prix de VA de l’industrie baissent aussi entre 2000 et 2019 (voir page Désindustrialisation par pays).

° De plus cette croissance relative des prix de la VA tertiaire ne se situe qu’entre 2000 et 2008. Depuis, les prix relatifs de la VA tertiaire évoluent moins vite en France que dans l’UE. Ils baissent même entre 2010 et 2018, en France plus que dans l’UE.

° Notons que la baisse du prix de la VA de l’industrie française entre 2000 et 2017 n’est pas unique. On observe cette baisse au Royaume Uni, Finlande, Suède. Ce prix est quasiment stable en Belgique. Mais il augmente de +13% dans l’UE et +19% aux États-Unis.

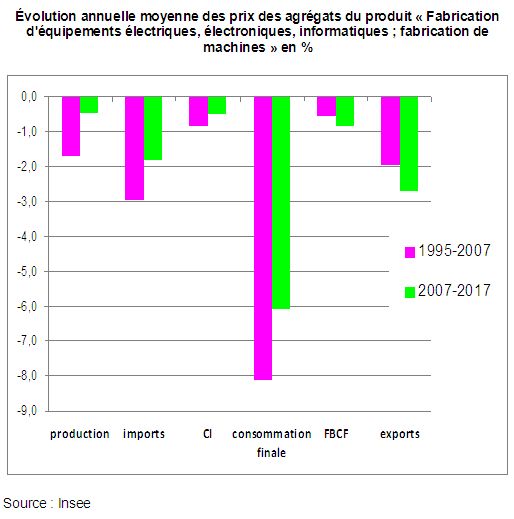

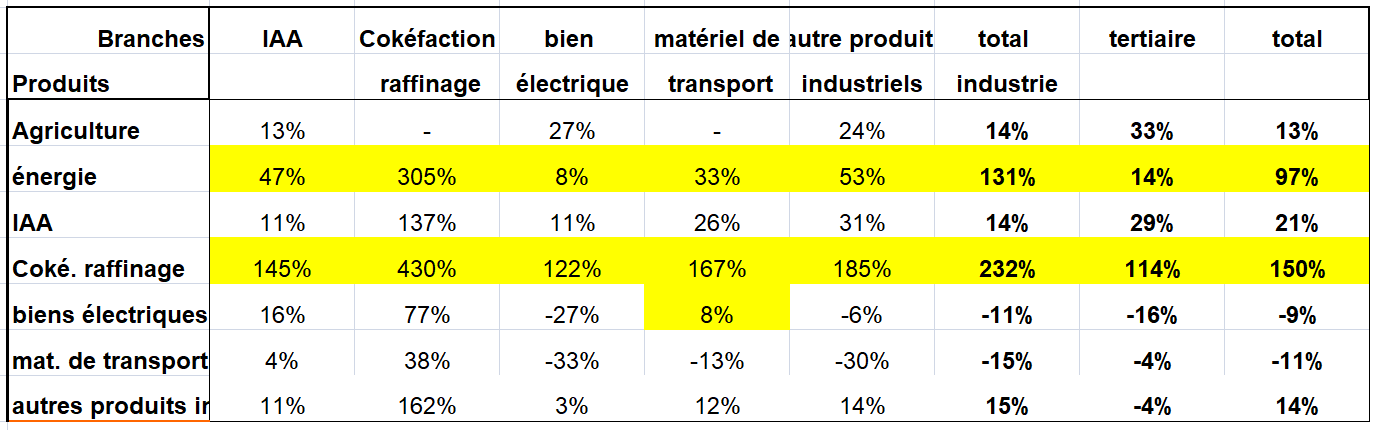

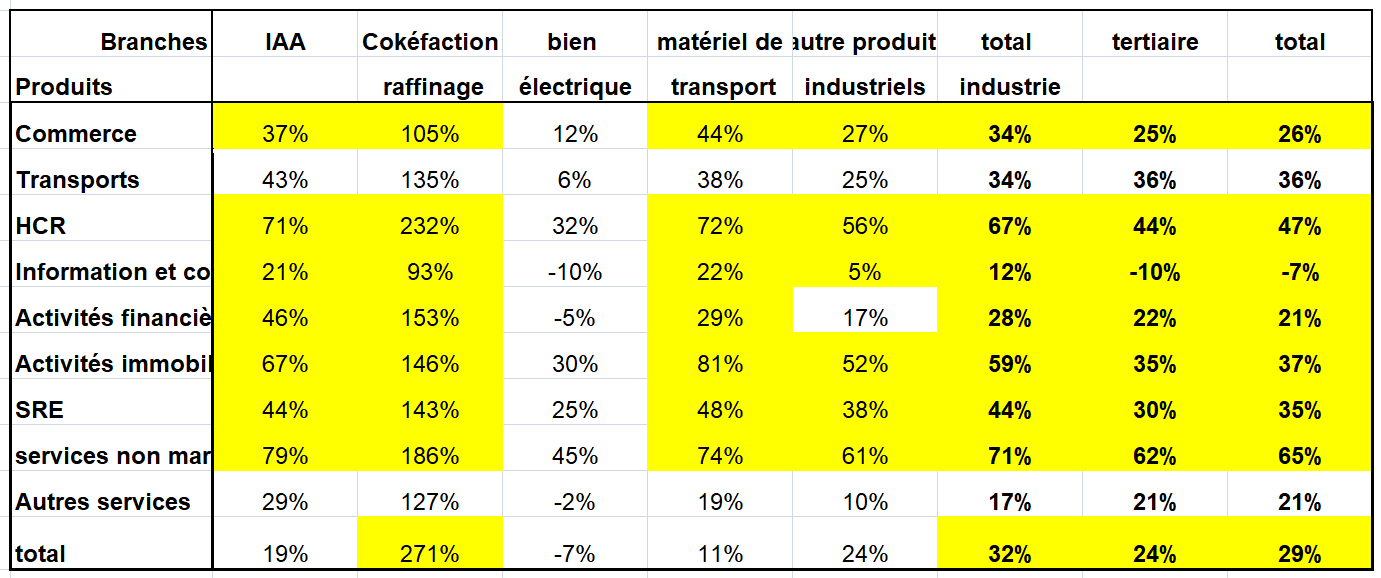

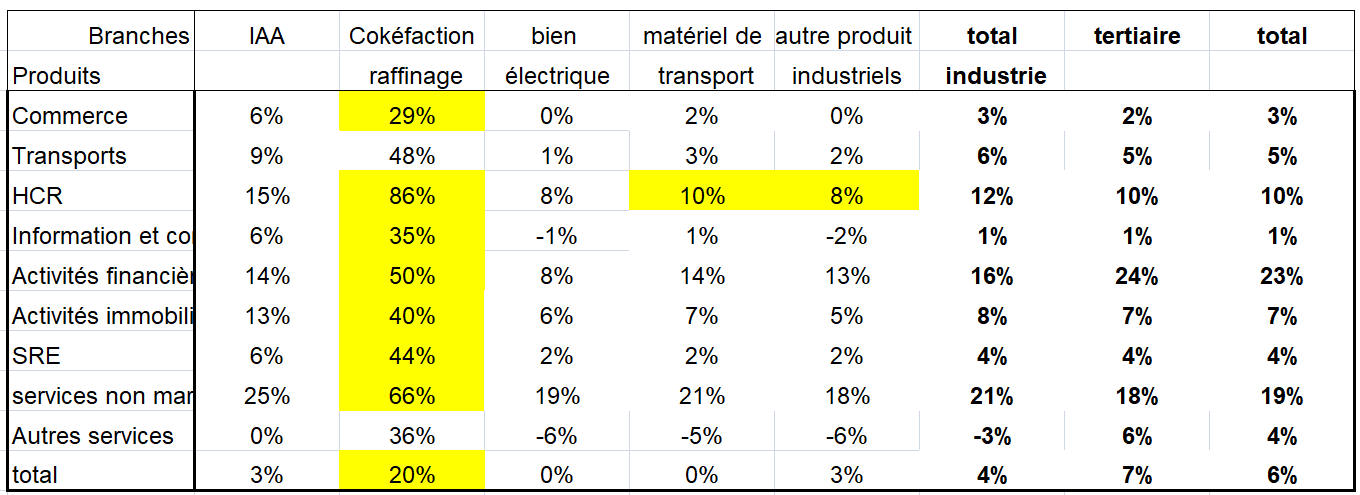

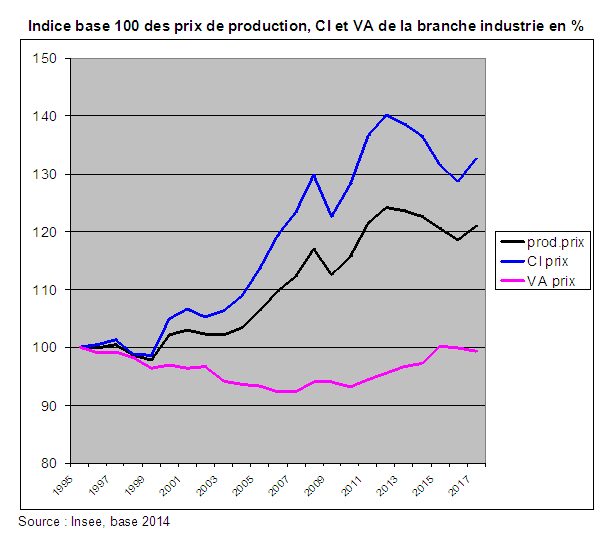

° De fait, les prix de la consommation finale (CF) des biens augmentent moins que ceux de la production qui évoluent eux mêmes moins que les prix des CI de ces produits entre 1995 et 2007. On observe ces divergences dans les autres produits industriels (réparation, maintenance,..). De même dans les équipements électriques, les prix de production et des importations diminuent beaucoup moins que ceux de la CF, entraînant par ricochet une légère baisse des prix des CI. Le phénomène est amplifié dans les produits informatiques. Les prix de l’électricité-gaz et du raffinage pétrolier augmentent aussi plus pour la CI que pour la CF.

° En outre, non seulement les prix des CI des ERE de l’énergie augmentent plus que ceux des autres emplois, mais ils augmentent plus quand ces CI sont consommées par l’industrie. Cette divergence observée au niveau de la nomenclature A17 pour lesquels on dispose des TEI en valeur et volume, prix chaînés, résulte toutefois d’une augmentation plus rapide du prix du gaz que de l’électricité jusqu’en 2007. Or le gaz est d’abord consommé par l’industrie (45% des ventes aux entreprises). Alors que les branches tertiaires consomment surtout de l’électricité.

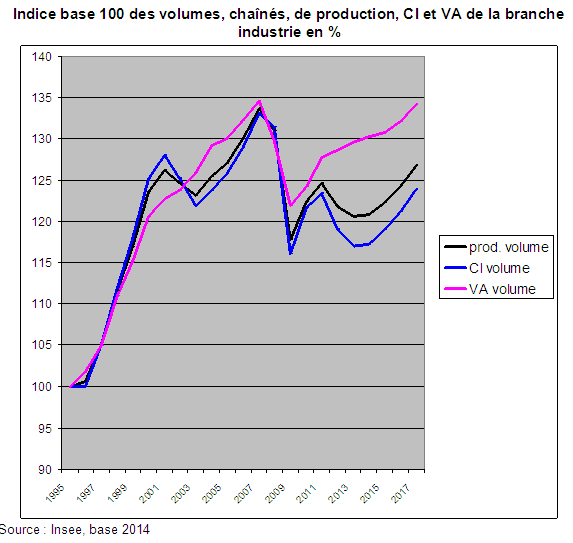

° Du fait de cette hausse des prix des CI des produits manufacturés et de l’énergie entre 1995 et 2007, surtout consommés par les branches industrielles et énergétiques (80% de leur CI), le prix de la CI par l’industrie augmente de 23% contre +13% pour le prix de la production. Aussi, la production en volume de l’industrie manufacturièrestagne entre 2000 et 2017, quand la VA augmente de près de 14% (écart de 16,5%).

° Ici aussi, cette divergence n’est pas singulière : L’écart de croissance entre les évolutions en volume de la VA industrielle et de la production est parfois proche de 20% (États Unis, Belgique, Suède). Mais l’écart en Allemagne n’est que de 7%. Dans d’autres pays, les agrégats évoluent au même rythme (Pays Bas, Italie,…).

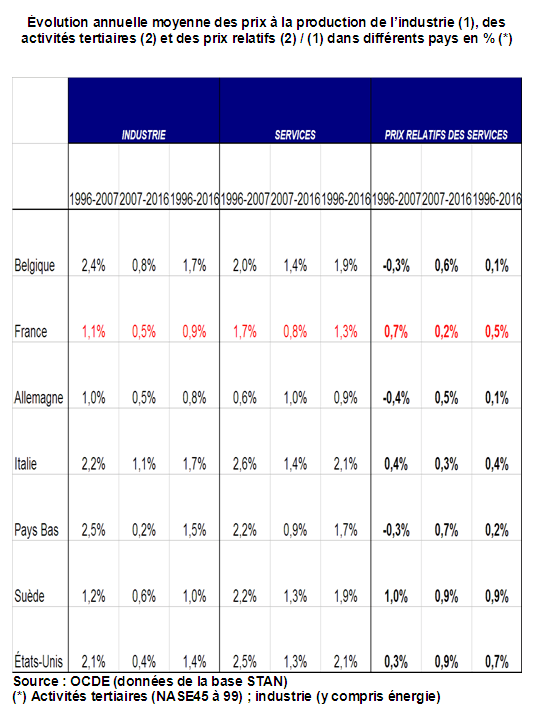

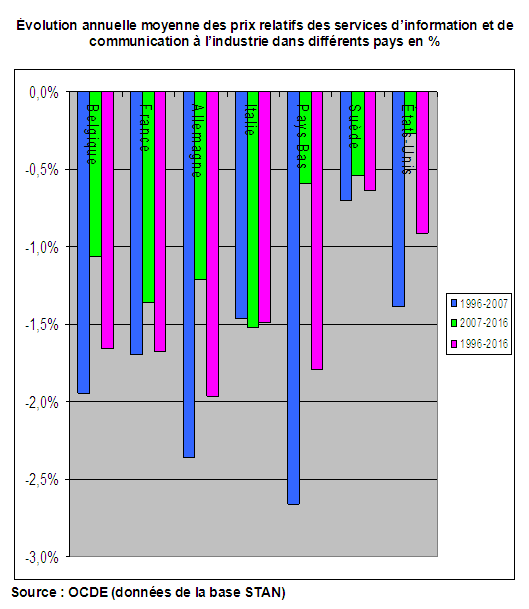

° De leur coté, les prix relatifs de production du tertiaire par rapport aux prix de production de l’industrie augmentent un peu plus fortement en France, mais d’un écart de l’ordre de 0,1% à 0,2%, et non de 0,7%. Dans certains pays (États Unis, Suède), la croissance des prix relatifs de production des services est même plus forte qu’en France entre 1996 et 2016. Depuis 2007, la France est le pays où les prix relatifs des services augmentent le moins (+0,2% par an entre 2007 et 2016) contre +0,7% dans la plupart des pays.

° La divergence entre la France et les autres pays pour les activités tertiaires n’existerait donc qu’en terme de prix relatif de VA (+0,7% par rapport aux prix des biens entre 1995 et 2017), mais à peine en terme de prix relatifs de la production (0,1% à 0,2%) et quasiment pas pour la productivité du travail.

° Autrement dit, les évolutions des prix de VA des activités tertiaires et de l’industrie seraient relativement correctes en France entre 1995 et 2018, sauf entre 1995 et 2008 mais de manière assez limitée. Ainsi, les prix des produits électroniques consommés par les branches de l’industrie auraient pu baisser un peu plus entre 1995 et 2007, notamment par les matériels de transport où ces prix augmentent entre 1995 et 2000 de +9% et ne baissent que de -2% entre 2000 et 2007.

2 – Les gains de productivité du tertiaire en France proches de ceux de l’UE

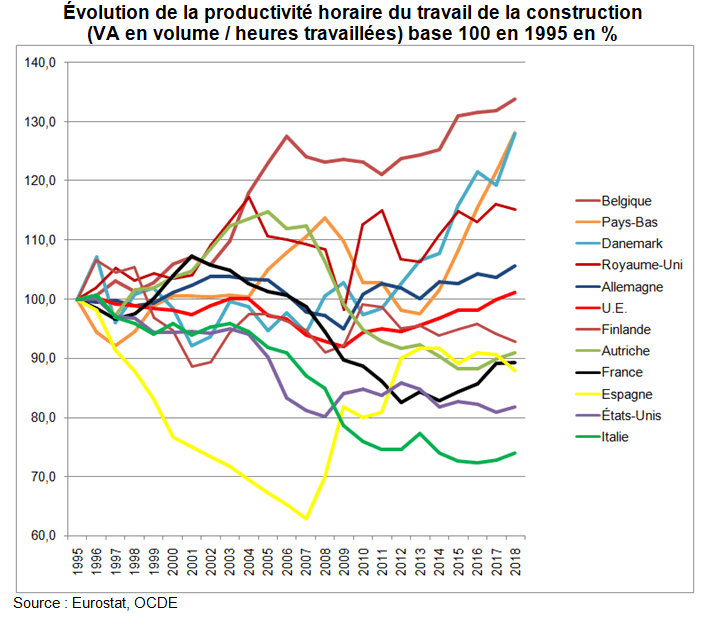

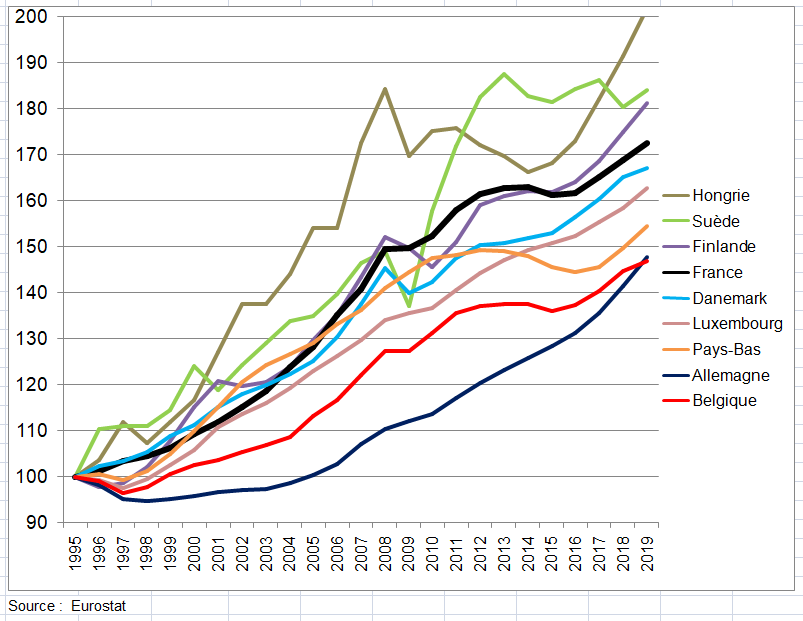

° S’agissant des gains de productivité du travail des branches tertiaires, ils sont de +0,9% par an entre 1995 et 2018, presque comme dans l’UE (écart de 0,05 points). Ces résultats ne sont guère modifiés si on ne prend pas en compte les activités immobilières (qui incorporent les loyers « fictifs »), dont les gains de productivité augmentent un peu plus vite en France (+1,4% par an) que dans l’UE (+0,5%). Dans l’industrie-agriculture, ces gains sont de +2,9% en France contre +2,7% dans l’UE mais de -0,5% dans la construction (+0,0% dans l’UE). Cette dernière divergence explique pour partie une moindre croissance pour l’ensemble de l’économie (+1,2% en France par an contre +1,4% dans l’UE). L’autre explication est la croissance à peine plus forte des gains de productivité tertiaires dans l’UE, mais qui aboutit à un écart global de 0,2 points du fait que la productivité du travail est d’un niveau plus élevé que dans l’industrie et que la VA tertiaire est prédominante. Peut-on alors conclure que la croissance de la VA de l’industrie serait surévaluée de 0,1 à 0,2 point par an entre 1995 et 2007 et celle du tertiaire serait sous-évaluée de 0,05 point ?

° Une petite partie de ces divergences s’explique par le fait que la VA de l’industrie est « pure » en France alors que dans les autres pays, elle inclut autour de 10% de VA de services comme activités secondaires dont les prix augmentent plus vite. Nous vérifions dans quelle mesure les indices de prix sont comparables entre le TES français en branche pure et les TRE étrangers en secteur d’activité ?

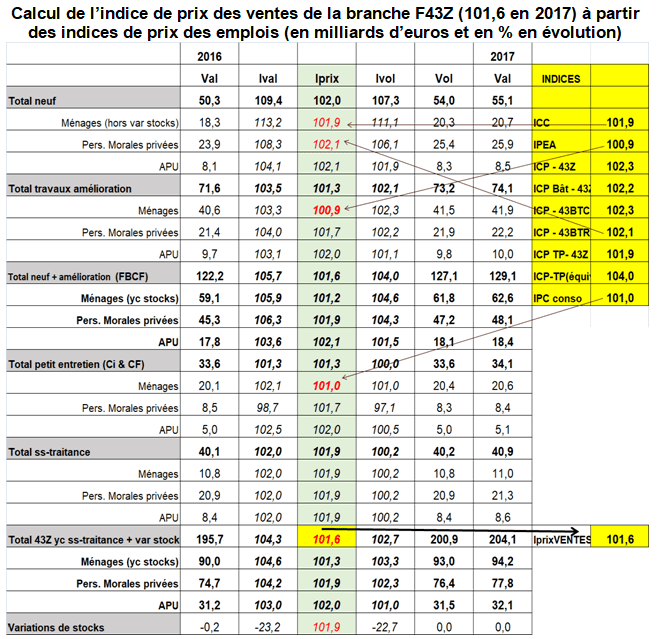

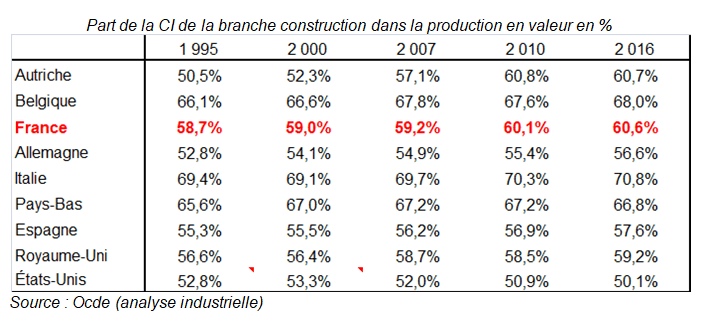

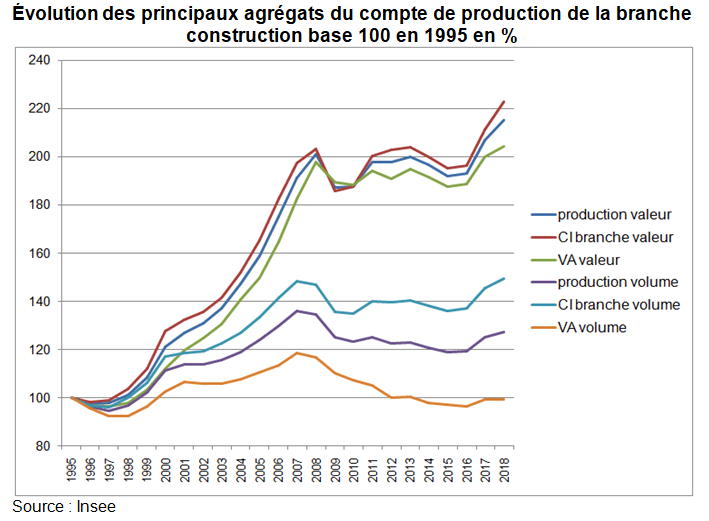

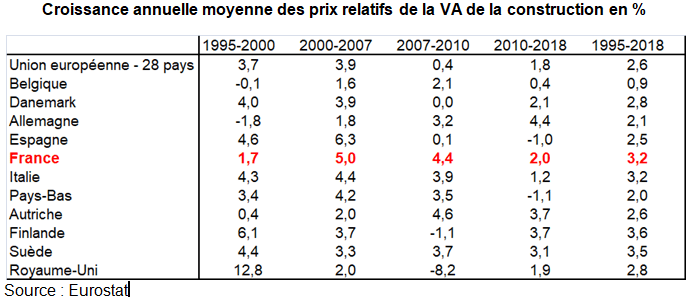

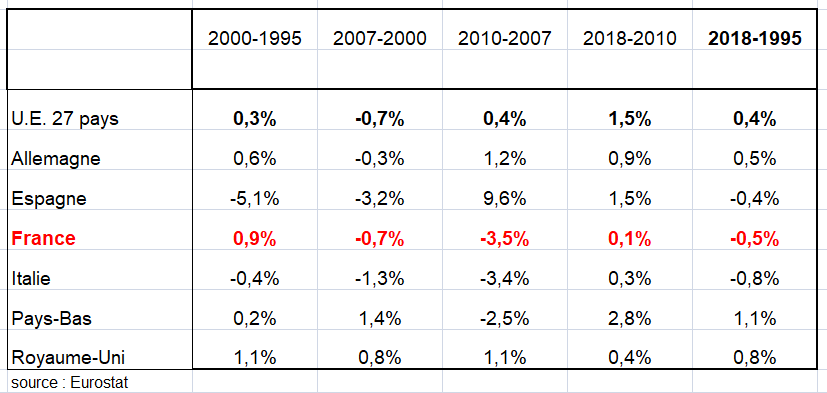

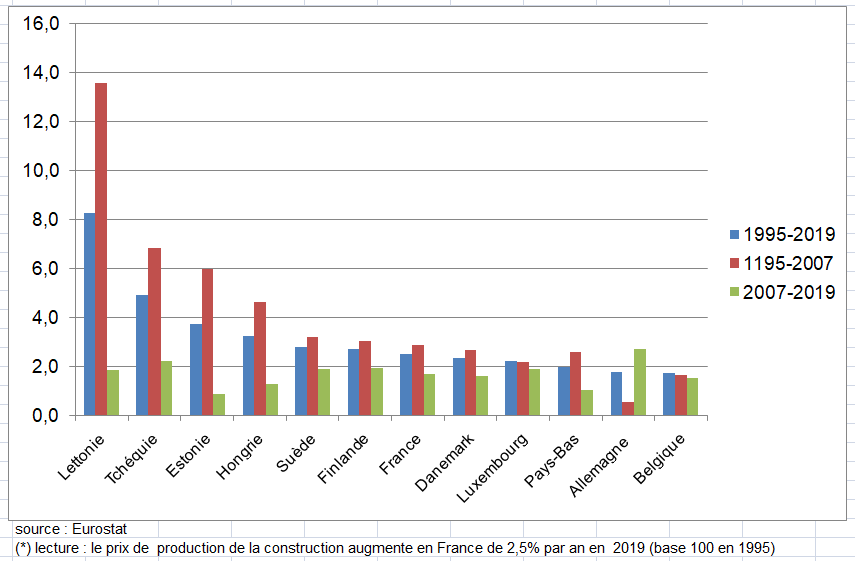

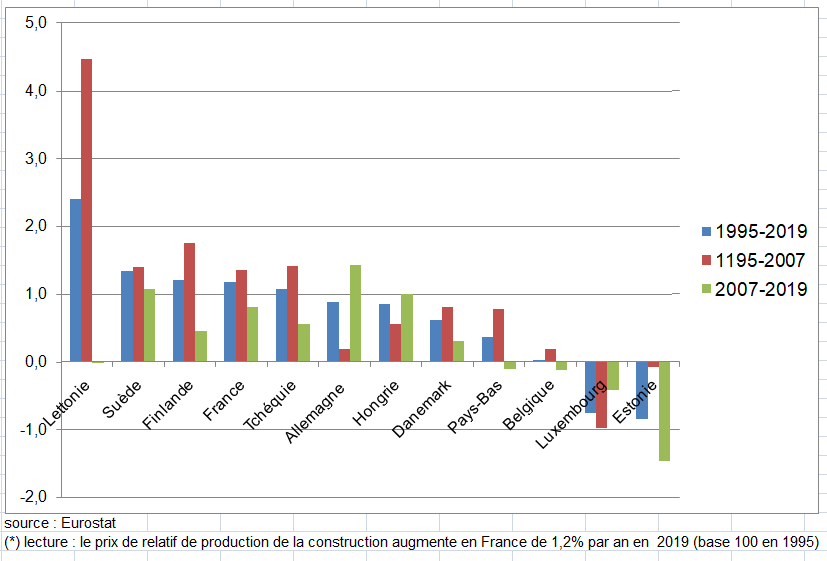

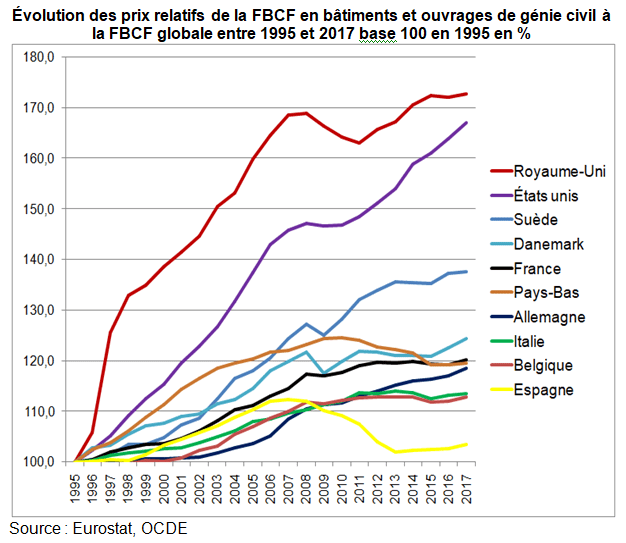

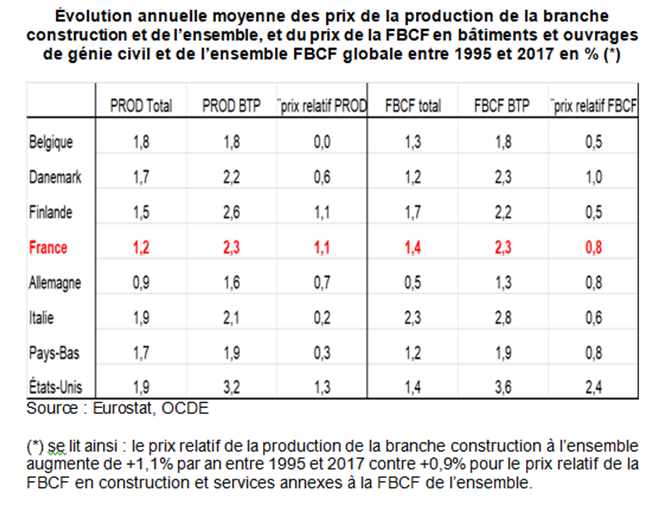

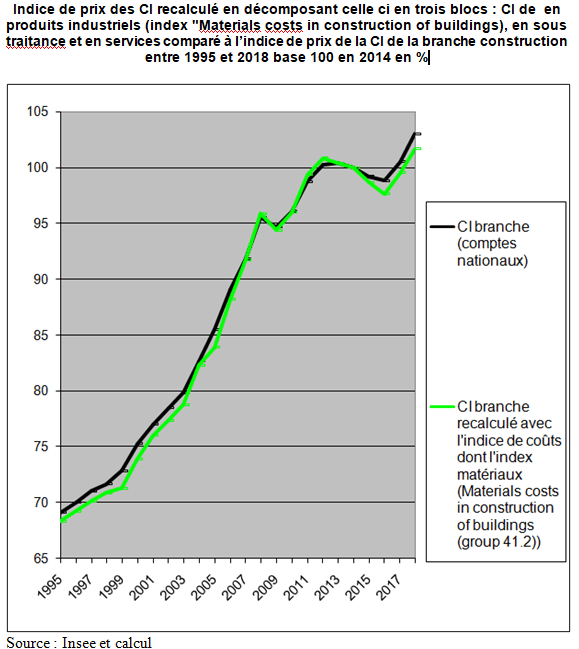

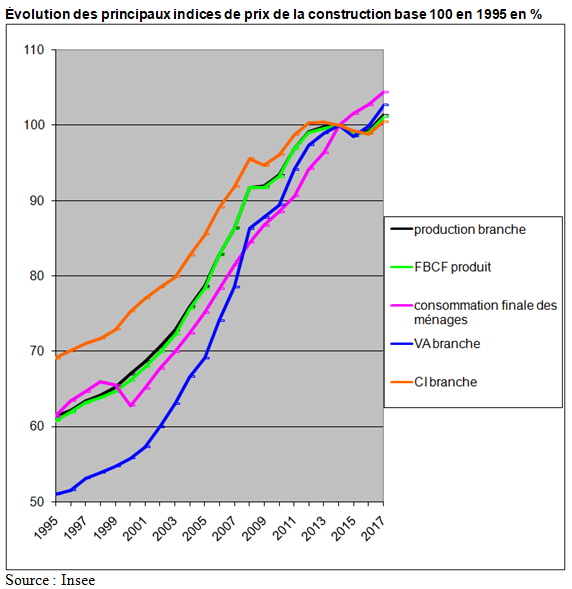

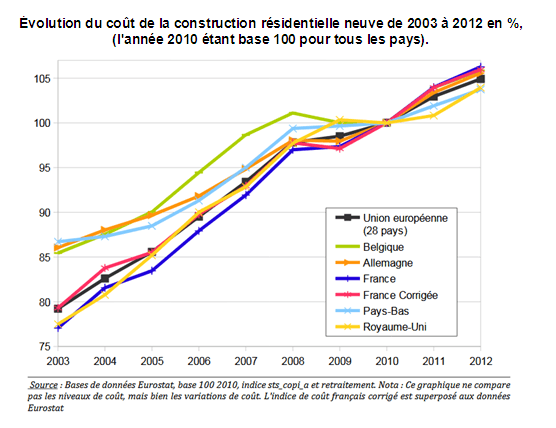

3 – Les évolutions de prix dans la construction

° Dans la construction, le prix relatif de la production augmente plus vite que dans les autres pays (écart de 0,4 points par an avec l’Allemagne et de près d’un point avec la Belgique, l’Italie et les Pays Bas). Dans certains pays, la progression est toutefois du même ordre qu’en France (Autriche, Finlande, États-Unis) Peut on conclure que l’indice de volume de la production, aurait été minoré de l’ordre de 0,1% par an entre 1995 et 2017 (et donc celui de la VA en volume de 0,25% par an), les prix des CI évoluant correctement ? Dans le cas où le prix de VA progresserait de +2,95% au lieu de +3,2% par an entre 1995 et 2018, la productivité horaire du travail ne diminuerait plus que de 2,5% par an au lieu de -0,5%.

Même si chaque logement est différent, le partage volume-prix serait quand même mieux fait depuis 2010 avec le changement de méthode du calcul de l’ICC (méthode « hédonique »), prenant en compte les normes thermiques dans l’indice de volume et non dans l’indice de prix.

Nous allons présenter les évolutions du partage volume-prix en France et à l’étranger entre 1995 et 2018. Le calcul des indices de prix est parfois complexe dans les services modernes et dans l’économie numérique (qui regroupe les biens qualifiés de TIC, comme les ordinateurs et les services numériques, tels les logiciels ou télécommunications) du fait des produits nouveaux et de la mesure de l’effet qualité. On étudiera aussi les évolutions des prix de l’industrie et de la construction.

On rappelle que l’estimation du volume du PIB repose sur une formule de Laspeyres qui conduit à attribuer à des quantités élémentaires le prix qu’elles ont à une période donnée. Par ailleurs, l’amélioration de la qualité d’un bien doit se traduire par un surcroît de croissance du PIB en volume. Par exemple, un vêtement conçu avec un nouveau tissu de très bonne qualité, et vendu au même prix qu’un vêtement « classique », aura probablement une durée de vie plus longue. Le ménage qui achète le vêtement de très bonne qualité voit alors son utilité s’accroître avec l’arrivée du nouveau bien. Cette augmentation de l’utilité doit être transcrite dans une croissance du volume, le volume mesurant tout à la fois des évolutions de quantité et de qualité. Ces questions théoriques sont très importantes (voir page Mesure des volumes et des prix).

On se réfère ici aux séries volumes aux prix de l’année précédente chaînés (qu’on appellera souvent en volume, ou prix chaînés), dont la méthode est présentée dans la page Mesure des volumes et des prix. Nous essayons ici d’analyser les mécanismes de comptabilité nationale d’évolution des prix des agrégats. On s’intéresse aux ERE et aux comptes de production. Au delà d’une année, l’évolution de la VA, en volume et en prix, est ainsi obtenue comme enchaînement des indices annuels de la VA elle même. Elle ne résulte pas des résultats des enchaînements respectifs de production et de CI. Si on applique ces trois indices (de P, CI et VA) aux valeurs d’une année quelconque, un écart a évidemment toute chance d’apparaître entre les trois postes du compte de production. De même, la somme de la VA en volume des branches de l’économie n’est pas égale à la VA totale de l’économie en volume. Compte tenu des sources disponibles (Eurostat distingue 7 branches tertiaires), nous les avons toutefois rendus additives pour le calcul du volume de l’ensemble de ces branches (voir la méthode certes imparfaite ci dessous). Les conclusions restent néanmoins valables.

La VA en volume est calculée par la méthode de la « double déflation » (différence entre la production et la CI en volume). Ce calcul est assez fragile car il est fondé sur des prix de CI estimés par la comptabilité nationale lors de l’élaboration des ERE. Ces prix de CI des produits ne sont pas toujours facilement estimés en volume dans plusieurs produits (matériels informatiques, logement, services aux entreprises,..). A fortiori, les prix des CI des branches sont encore plus fragiles car ils résultent des prix des CI de chaque produit, sans compter les arbitrages possibles lors de l’élaboration du TES. Par ailleurs, la mesure en prix courants de la CI par branche est elle même souvent plus fragile que celle de la production. Plus la VA est petite par rapport à la production et à la CI, plus les erreurs de mesure sur ces éléments, en particulier la CI, peuvent l’affecter fortement à prix constants [3]. Ce peut être le cas dans l’industrie, où la VA représente 30% de la production.

La publication en 2005 du manuel de partage volume-prix d’Eurostat, a largement contribué a faire avancer les choses même si l’Insee avait anticipé d’enquêter les prix du commerce extérieur des biens pour compléter les indices de prix de ventes. En même temps, il mettait en place des enquêtes d’indice de prix des services. Tout ce dispositif est devenu opérationnel vers la fin des années 2000, permettant à la fois de mieux estimer les indices de prix des CI des produits manufacturés et aussi de la production des services. Le manuel d’Eurostat de 2008 « supply and use tables », précisait, lui, que le calcul du PIB en volume doit privilégier l’approche « demande » des EREs. L’approche production du PIB global en volume (somme des VA et des impôts, nets des subventions, sur les produit) doit être ainsi calée sur le PIB global en volume de l’approche « demande ».

Au début des années 2010, les indices de prix des principaux agrégats des ERE étaient bien mieux connus en France que durant la décennie précédente. On pouvait s’appuyer sur les indices de prix à la production (IPP) dans l’industrie et dans de nombreux service, sur les indices de prix du commerce extérieur, (au lieu des indices de valeur unitaire peu fiables au niveau d’élaboration des EREs), sur ceux de la consommation finale (IPC), voire ceux de la FBCF : indice du coût de la construction (ICC), etc… .

Il aurait fallu surtout comparer les indices de prix relatifs de la production des produits tertiaires plutôt que ceux de la branche.

Mais ces données font défaut sur longue période dans les bases internationales. On dispose toutefois des prix de production de la branche dans la base STAN (analyse industrielle) de l’OCDE.

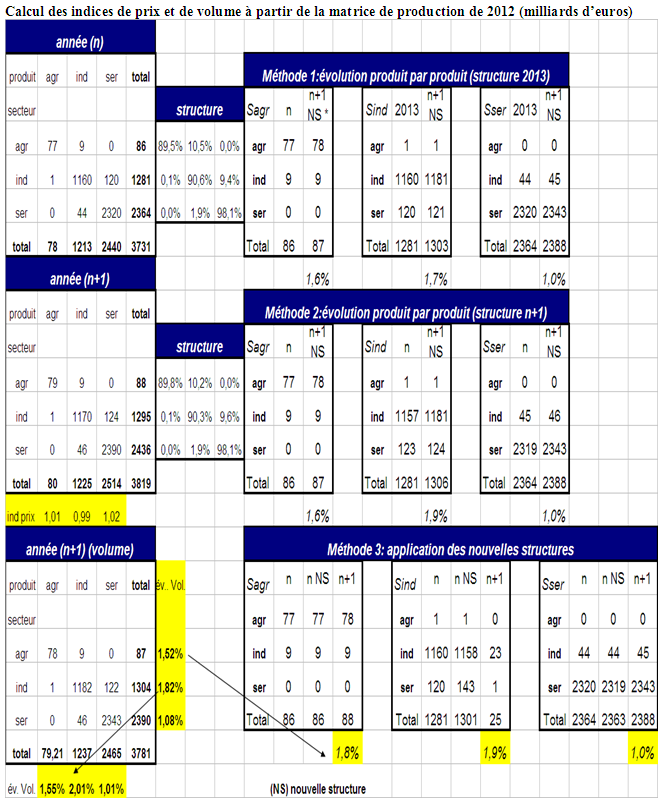

Pour les activités tertiaires, les indices de prix de production et donc de valeur ajoutée des branches ne sont pas très différents entre le TES français en branche pure et les TRE étrangers en secteurs d’activités car la matrice de production est presque diagonale pour l’ensemble de ces activités (c’est cependant moins le cas dans un niveau détaillé de nomenclature). L’industrie, elle, diversifie sa production vers des services et du commerce pour près de 10%. Du coup, il peut y avoir des divergences d’évolution entre l’indice de prix d’une branche pure et d’un secteur d’activité correspondant. N’exagérons toutefois pas trop les écarts entre indice de prix par produits et par secteur d’activité. L’exemple ci dessous le montre à partir de la matrice de production de la France de 2012, assimilée à la matrice de l’année (n). La matrice de l’année (n+1) n’est pas exactement celle de 2013.

Connaissant ces matrices en 3 grands secteurs (agriculture, industrie y compris énergie et construction, activités tertiaires), ainsi que les évolutions des prix de la production des branches-produits, on reconstitue les productions sectorielles en volume selon plusieurs méthodes : en appliquant d’abord les indices de prix des produits à la matrice de production de l’année (n+1) d’où on déduit des indices de volumes par secteur (partie gauche du tableau) ou bien en calculant des indices de volumes soit à partir des structures de la matrice de l’année (n) (méthode 1), soit à partir des structures de l’année (n+1) (méthode 2), soit à partir de nouvelles structures (NS) en appliquant à l’année (n) le différentiel de structure entre les deux matrices (méthode 3) (partie gauche).

L’indice de volume du secteur industrie calculé ici à partir d’indices de prix fictifs (mais pas trop éloignés de la réalité) augmente de 1,8% tandis que l’indice de volume du produit industrie augmente de 2%. Les divergences sont négligeables pour les activités tertiaires.

Mais ce tableau est agrégé en 3 grands secteurs de l’économie (la part de la production des sommes des productions diagonales représente 95% de la production totale). En niveau 64 de la nomenclature, cette part n’est plus en France que de 90%.

Ainsi, les évolutions en volume des services sont plus comparables entre la France et les autres pays, que pour l’industrie dont les activités sont plus diversifiées. Les calculs de productivité du travail des activités tertiaires le sont aussi.

En revanche, pour des secteurs industriels dans un niveau plus détaillé de la nomenclature (mais aussi des services), telle par exemple l’automobile, il peut y avoir des divergences plus prononcées entre les indices de volumes des productions sectorielles et par produits.

On se réfère à trois indicateurs pour juger de la qualité du partage volume prix en France :

° Les prix relatifs de la valeur ajoutée (VA) et de la production des activités tertiaires,

° Les prix de la valeur ajoutée des activités tertiaires,

° Les gains de productivité du travail des activités tertiaires,

Il faut absolument se référer aux prix de production, autant qu’aux prix de VA.

En effet, les indices de prix de production des branches peuvent être mieux estimés car ils s’appuient sur les enquêtes d’abord dans l’industrie puis dans les services aux entreprises (Indice de prix de production) depuis la fin des années 2000. Mais ceux-ci sont un peu moins disponibles sur longue période que les prix de VA par pays.

En revanche, les indices de prix de VA sont à prendre avec quelque précaution car ils résultent de la méthode de la « double déflation ». Mais ce problème tend à s’estomper : les indices de prix des CI par produits sont mieux estimés car les prix des importations et exportations sont progressivement enquêtés à la fin des années 2010, complétant ceux sur la production et la consommation des ménages. Il en résulte que les prix des CI des branches évoluent plus correctement. On vérifie cette hypothèse dans la construction.

Choisir la valeur ajoutée permet toutefois de faire la synthèse avec la productivité, puisque celle ci se retrouve au numérateur dans les deux séries (productivité et prix relatifs).

On commence donc ici par les prix de VA malgré leurs possibles imperfections. Dans la base de données d’Eurostat, la VA est agrégée en 10 grandes branches dont 7 branches tertiaires en plus de l’industrie, l’agriculture et la construction. Prendre 7 branches tertiaires est idéal pour une première approche. Les prix de la production des branches ne sont par ailleurs pas calculables à partir d’Eurostat, les pays ne transmettant pas les volumes de la production.

Mais du fait des divergences trop fortes entre les prix relatifs français de la VA tertiaire et ceux des autres pays suite à une estimation assez surprenante, non pas tant du volume de la VA des activités tertiaires, mais de la VA de l’industrie entre 1995 et 2007, nous avons consulté la base STAN (analyse industrielle) de l’OCDE [5]. Il publie les productions en valeur et volume, donc les évolutions des prix, mais pas pour tous les pays de l’Europe. Cette base offre un découpage des activités tertiaires (commerces, services administratifs et d’assistance, santé,..) particulièrement intéressant sauf pour les services aux entreprises regroupés avec les activités immobilières.

De plus, quand des évolutions françaises sont divergentes comme c’est le cas du prix de la valeur ajoutée de la construction, nous avons regardé l’évolution du prix de la FBCF en construction qui lui est calculable à partir des données d’Eurostat. Ceci montre combien les calculs sont parfois délicats en se référant aux prix de valeur ajoutée. Aussi, les calculs de productivités du travail les complètent d’autant plus qu’ils se limitent à des variables absolues des branches tertiaires sans se référer aux évolutions des prix des biens.

Il reste à choisir quel indice de prix relatif et de productivité relative comparer à ceux des branches tertiaires :

° industrie-agriculture,

° industrie-agriculture-construction,

° ensemble des branches.

Comparer les prix et la productivité à ceux de l’ensemble de l’économie a moins de sens sachant que le tertiaire représente 80% de l’emploi et de la valeur ajoutée en 2017 en France. On donne cependant les principaux résultats pour nuancer ceux calculés en se référant à l’industrie-agriculture dans la base Eurostat et à l’industrie dans la base OCDE..

De plus, parce que les comptes de la construction semblent poser problème s’agissant du partage volume-prix (indice de prix relatif de la valeur ajoutée très élevé du fait d’un indice de prix des CI trop faible mais aussi d’un indice de prix relatif de la production plus fort qu’ailleurs alors même que l’indice du coût relatif de la construction n’est pas nettement supérieur à celui des autres pays), nous préférons comparer les évolutions des prix et de la productivité des branches tertiaires à ceux de l’industrie+agriculture en sachant toutefois que le prix de VA de ces derniers diminue en France en 2018 par rapport à 1995, phénomène qui n’est pas exceptionnel, mais qui est quand même assez rare en Europe (voir Désindustrialisation). Nous l’étudions ci dessous de manière détaillée.

Autre remarque, avec le chaînage, on sait que les séries en volume (prix chaînés d’une année de base) perdent la propriété d’additivité stricte. Hors les évolutions relatives de prix, quelle est la part de la valeur ajoutée de biens relativement aux services entre 1995 et 2017 ? Pour répondre à cette question, il faut choisir une année de référence pour fixer les niveaux de prix relatifs. En reprenant ensuite les seules évolutions en volume par branche et en recalant sur le volume total chaque année, on peut alors définir une part valeur ajoutée en volume et la faire évoluer au cours du temps. Naturellement, le chiffrage dépend directement de l’année de référence retenue pour les prix. On retient ici comme année 2010. Par définition, les valeurs ajoutées en volume de 2010 coïncident avec celles en valeur de la même année. Mais pour les autres années, elles dépendent des évolutions relatives des volumes. Par exemple, les prix chaînés n’étant pas équilibrés en 1995, on recalcule les valeurs ajoutées en volume de telle manière que la somme soit égale à 100 alors qu’en fait elle était égale par exemple pour la France à 101,5. Pour ce faire on divise toutes les valeurs ajoutées par 1,015. On fait de même pour les autres pays.

Sur le choix des périodes, nous avons pris outre 2017-1995 (disponibilité des séries sur la base Eurostat), 1995-2000, 2000-2007 (2000-2008 pour les prix relatifs), 2007-2010 (2008-2010 pour les prix relatifs), 2010-2018. En fait la croissance de la productivité du travail ralentit à partir de 2003 dans de nombreux pays telle la France [6]. En outre, la moindre croissance des prix relatifs tertiaires en France que dans l’UE commence non en 2007 mais en 2008. De même compte tenu de la baisse surprenante des prix relatifs tertiaires au Royaume Uni (RU), du fait des services aux entreprises, nous avons calculer les évolution des prix de l’UE y compris et hors RU. D’autant que le prix relatif du tertiaire évolue de manière erratique dans ce pays (graphique ci dessous).

1/ Tendances de la productivité à l’aide des principaux indicateurs des comptes nationaux dans l’UE

a) Principales tendances de la productivité du travail au niveau de l’ensemble de l’économie

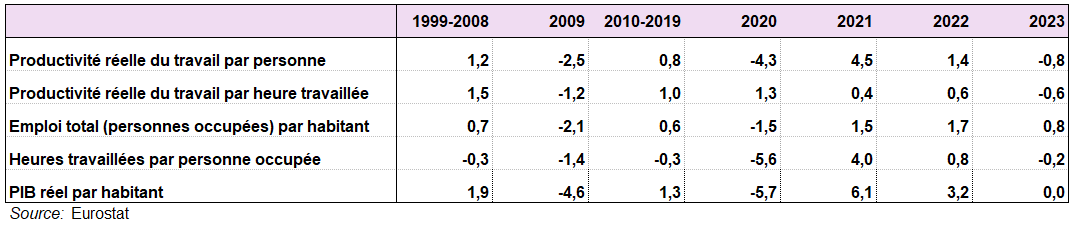

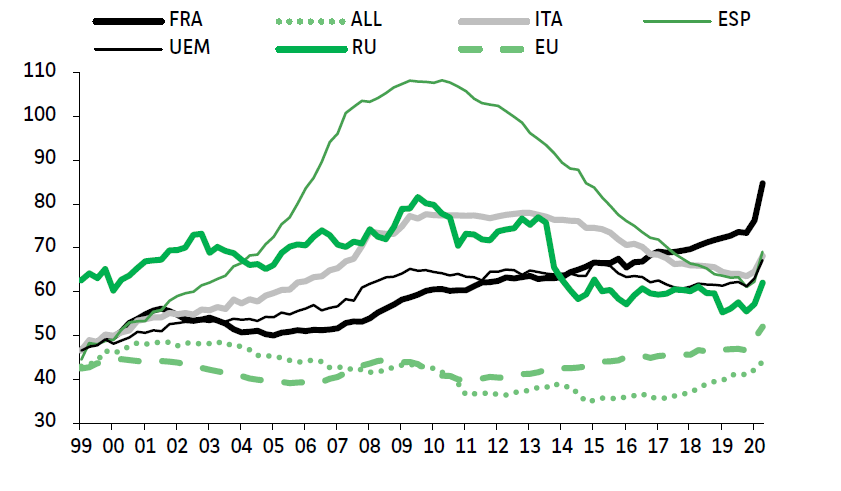

Elle rapporte la valeur ajoutée en volume aux heures travaillées. Si l’on examine l’évolution de la productivité du travail dans l’UE, basée sur le PIB réel par personne employée et par heure travaillée, ainsi que le PIB par habitant, depuis 1999 (tableau suivant), la productivité du travail a montré une tendance globale à la hausse selon les deux indicateurs. Les augmentations de productivité ont été plus prononcées en fonction des heures travaillées que du nombre de personnes, les heures travaillées par personne ayant suivi une tendance à la baisse à long terme.

Grâce aux dispositifs de soutien gouvernementaux (chômage partiel et mesures similaires) mis en œuvre dans la plupart des pays en 2020, la baisse de l’emploi des personnes a été moins prononcée que la réduction des heures travaillées. Cela s’est traduit par une tendance positive de la productivité du travail par heure travaillée qui a persisté en 2021 et 2022. Cependant, en 2023, la productivité réelle par heure travaillée (tableau suivant) a diminué de 0,6 %, suivant à peu près le même schéma observé pour la productivité réelle du travail par personne occupée ( -0,8%).

Principaux indicateurs de productivité du travail, UE (taux de croissance annuel moyen et variation en % par rapport à l’année précédente, 1999-2023)

b) Décomposition des indicateurs clés de la productivité du travail en périodes

Compte tenu de l’évolution distincte résultant à la fois de la crise économique de 2009 et de la crise liée au COVID-19 de 2020, il semble utile de décomposer la croissance globale de la productivité pour une analyse plus détaillée des tendances sous-jacentes, en se concentrant particulièrement sur les trois dernières années.

La période de 1999 à 2008 s’est caractérisée par une croissance accélérée du PIB dans de nombreux pays de l’UE, suite à l’introduction de l’euro (débutée en 1999) et à l’élargissement de l’UE à 12 pays d’Europe centrale et orientale en 2004 et 2007. La crise financière et économique a entraîné d’importantes contractions du PIB et une baisse de l’emploi en 2009. La phase de reprise économique progressive, qui s’étend de 2010 à 2019, a été interrompue par la pandémie de COVID-19 de 2020, qui a de nouveau frappé les économies de l’UE encore plus que la crise financière de 2009. La période de reprise économique en cours après la pandémie (2021-2023) se déroule différemment : une reprise du marché des indicateurs de productivité en 2021 et 2022, suivie d’une baisse de la plupart des indicateurs en 2023.

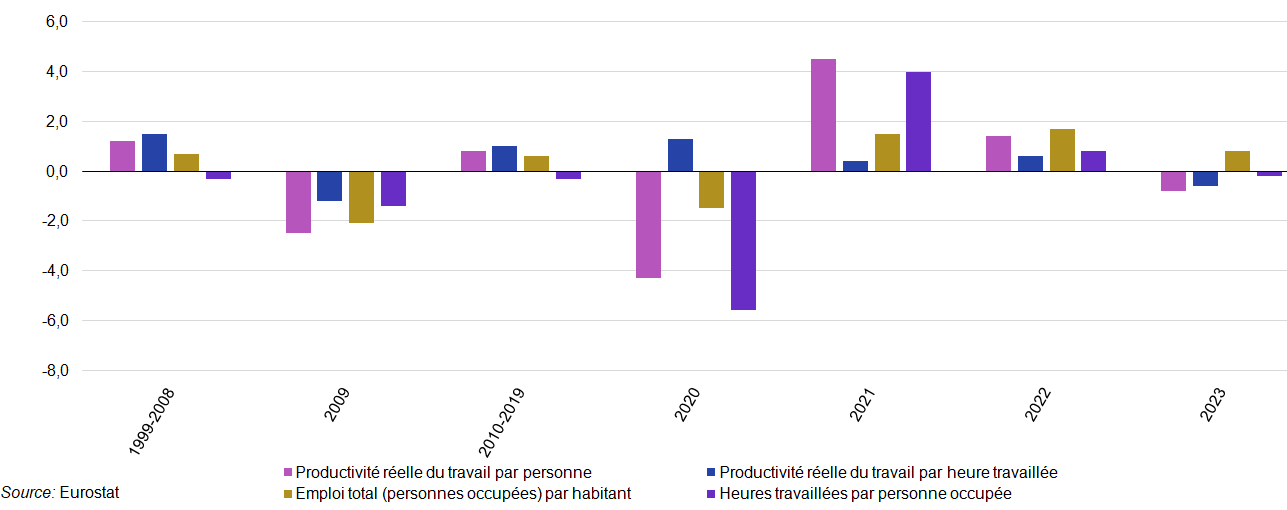

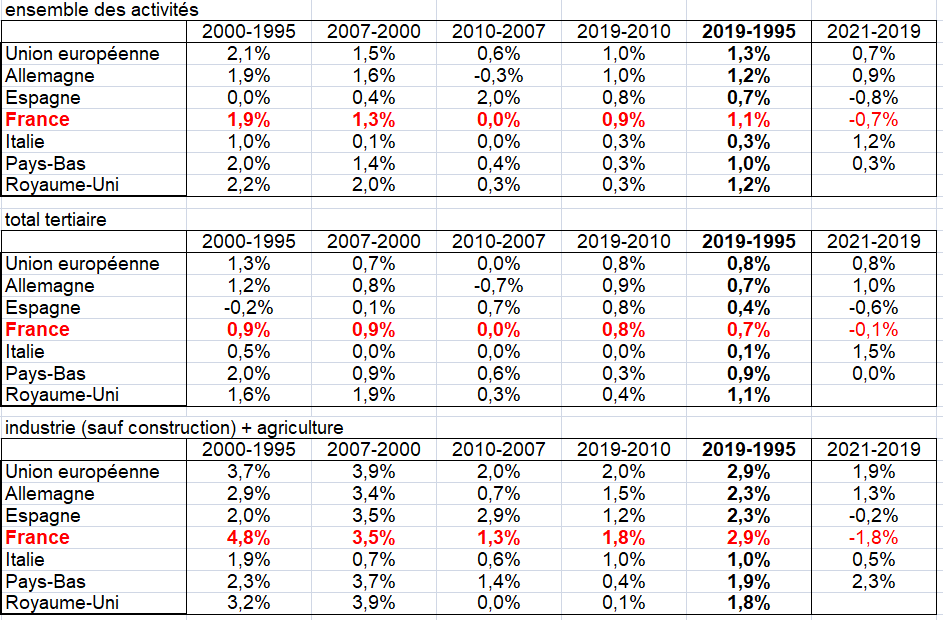

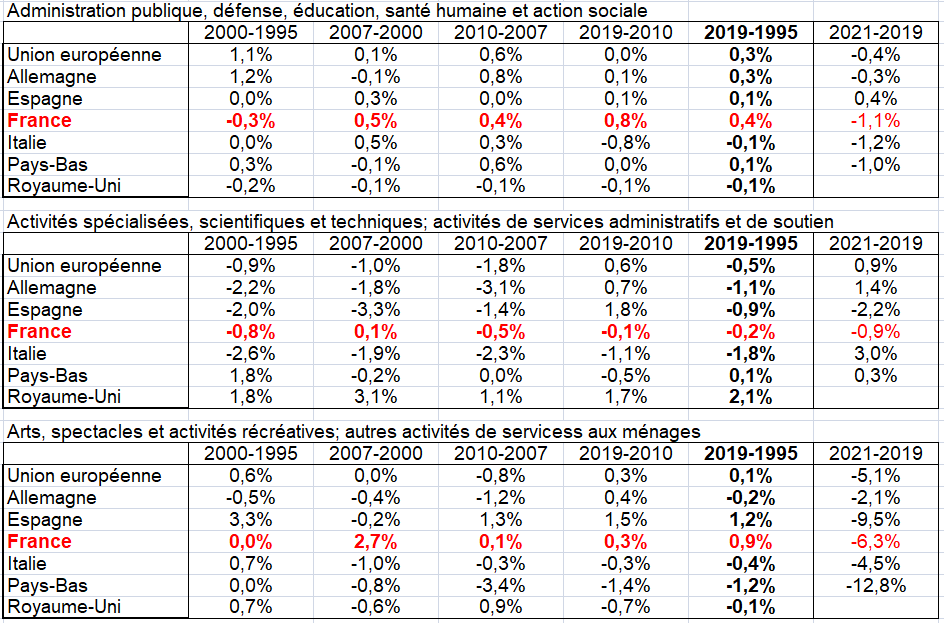

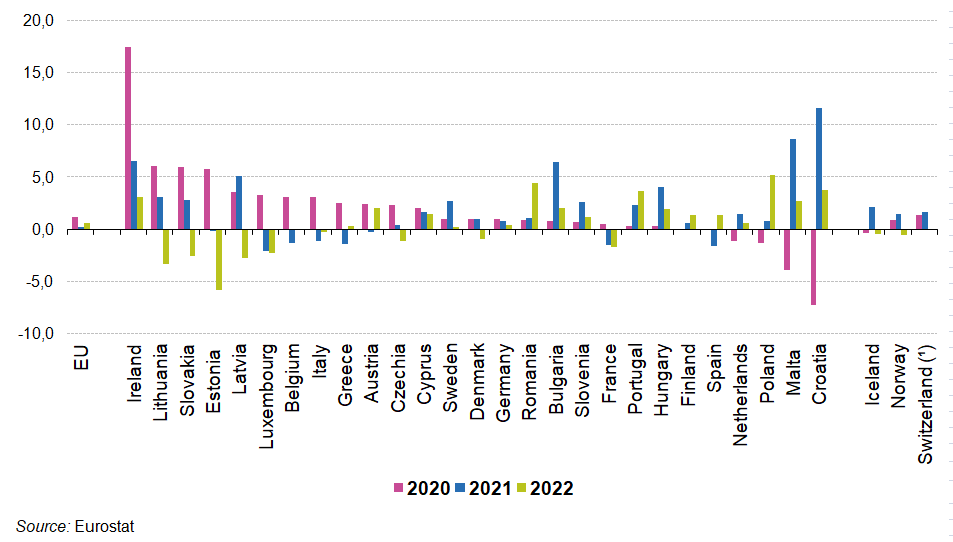

En regardant l’évolution des différents indicateurs au cours de ces périodes (graphique suivant), on constate que les moyennes annuelles de croissance de la productivité du travail (par heure travaillée et par personne occupée) ont été quelque peu inférieures de 2010 à 2019 (respectivement +1,0 % et +0,8 %) que de 1999 à 2008 (respectivement +1,5 % et +1,2 %), même si la croissance annuelle moyenne de l’emploi total par habitant a été quasiment la même (+0,7 % en 1999-2008 et +0,6 % % en 2010-2019).

Principaux indicateurs de productivité du travail dans l’UE

c) Tendances de la productivité du travail au niveau des pays

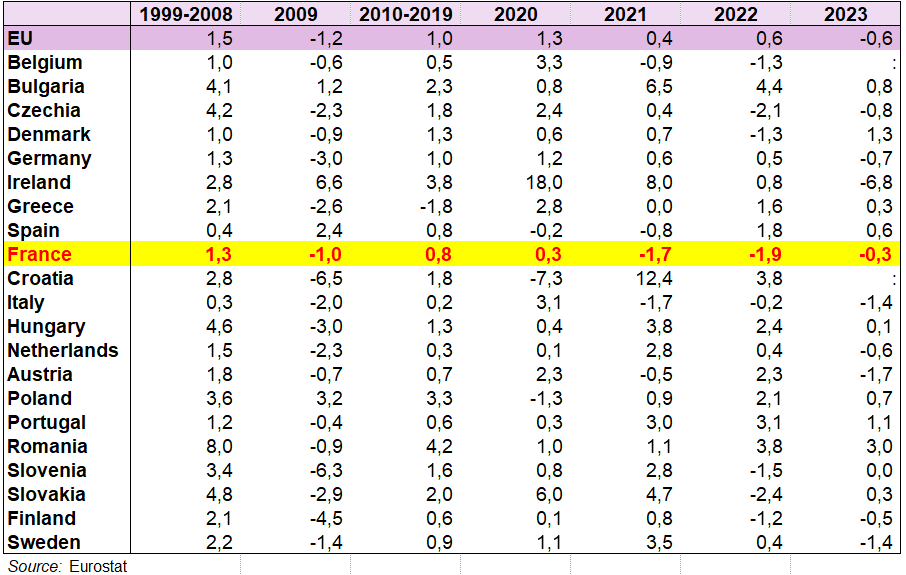

Après la crise financière, la productivité moyenne a augmenté de manière significative dans tous les pays (sauf la Grèce et le Luxembourg), mais si on la compare aux taux de croissance d’avant la crise (tableau suivant), elle a globalement diminué de moitié dans de nombreux pays. Les principales exceptions à la tendance générale pour 2010-2019 ont été l’Irlande, où la croissance du PIB de 3,8 % a profité des activités des entreprises multinationales (EMN), et la Grèce, qui a enregistré une croissance de productivité négative (-1,8 %), le PIB ayant souffert du à la crise de la dette.

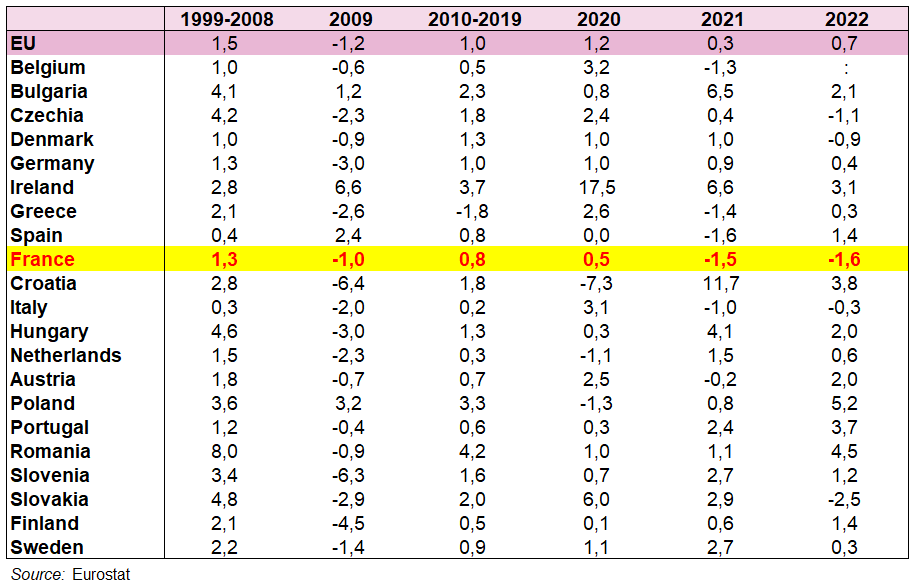

L’analyse des effets de la crise du COVID-19 sur la productivité du travail par heure travaillée dans les pays de l’UE montre de larges variations entre les pays. Malgré les défis posés par la pandémie de COVID-19 en 2020, la majorité des pays ont connu une croissance positive de la productivité du travail par heure travaillée, en raison d’une baisse relativement plus importante des heures travaillées que du PIB provoquée par les confinements liés à la COVID-19. Seules la Croatie (-7,3 %), Malte (-3,3 %), la Pologne et l’Islande (toutes deux -1,3 %) ont enregistré une croissance négative de la productivité du travail par heure travaillée. Toutefois, les résultats de 2020 doivent être comparés avec prudence d’un pays à l’autre, car l’enregistrement des heures travaillées par rapport aux aides gouvernementales reçues peut avoir différé d’un pays à l’autre. Tout au long des années 2021 et 2022, la majorité des pays ont continué d’affirmer leur tendance positive en matière de productivité du travail par heure travaillée, dépassant même les niveaux d’avant la COVID-19. Cependant, en 2023, plusieurs pays ont connu un déclin, même si leurs niveaux de productivité sont restés supérieurs à ceux enregistrés avant la pandémie. Les exceptions sont la Tchéquie, la France : -4% entre 2020 et 2023, le Luxembourg, l’Estonie, l’Italie et la Finlande, qui ont vu leurs niveaux de productivité du travail tomber en dessous de ceux de 2019 (tableau suivant).

Productivité réelle du travail par heure travaillée par pays (taux de croissance annuel moyen et variation en % par rapport à l’année précédente, 1999-2023)

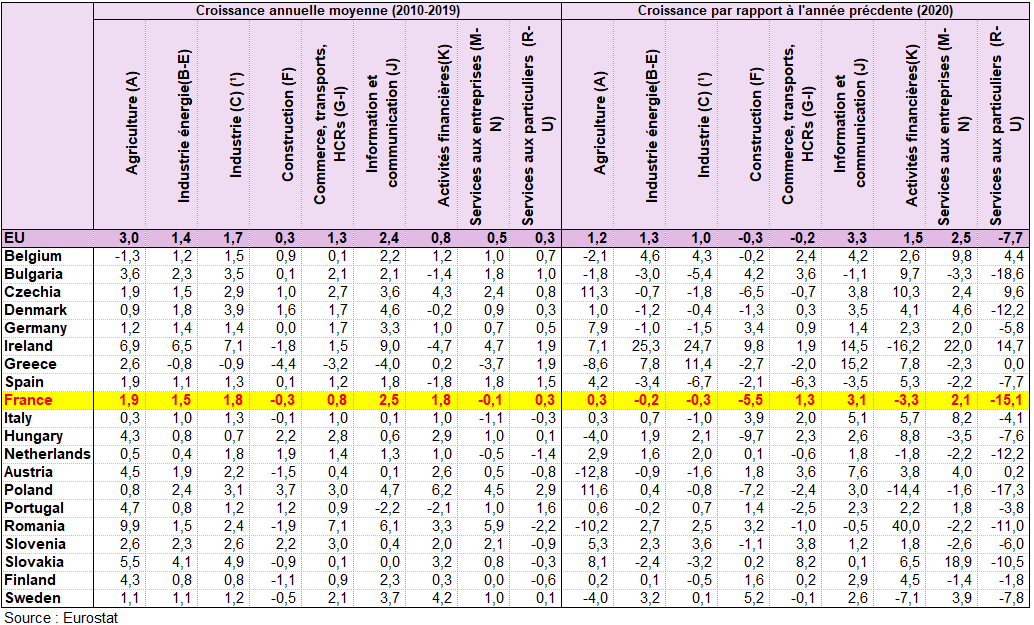

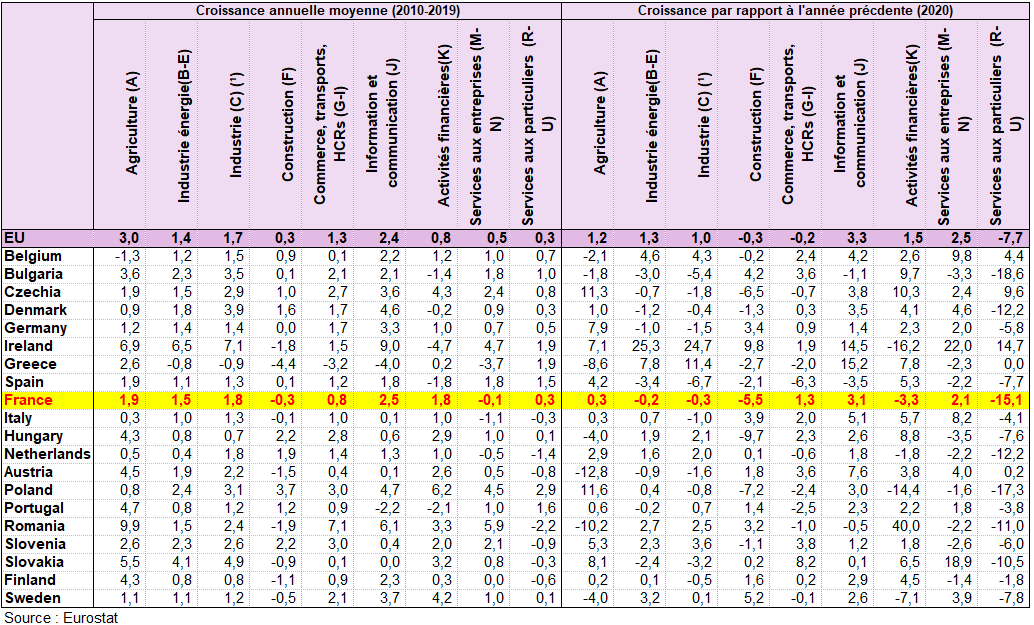

d) Tendances de la productivité du travail par branche : première approche

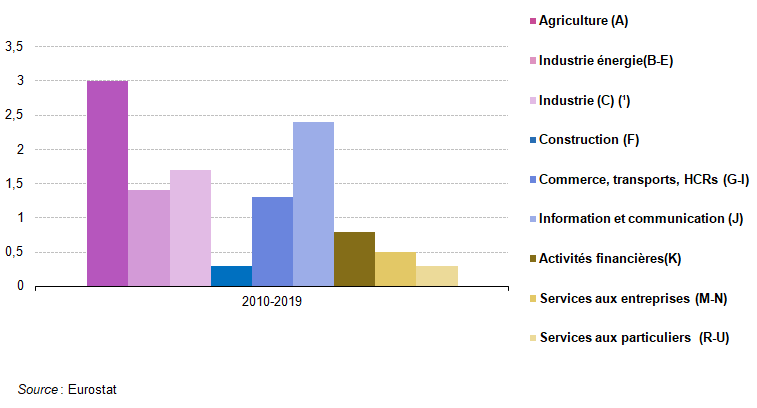

Les indicateurs de productivité du travail au niveau de l’économie totale ont été complétés par des ventilations par activité économique pour permettre d’analyser les tendances dans des secteurs spécifiques (limités aux secteurs où la grande proportion des activités se situe dans les secteurs marchands). Les niveaux de productivité et les tendances spécifiques sont très différents selon les secteurs, et les comparaisons doivent être faites avec prudence. Par exemple, l’externalisation, et en particulier l’externalisation des services dans le secteur manufacturier, implique souvent un déplacement des activités entre les secteurs. Cela pourrait modifier les niveaux et les taux de croissance de la productivité lorsque les activités externalisées sont plus (ou moins) productives que la moyenne du secteur. Si l’on se concentre sur la dernière décennie, avant la pandémie de COVID-19 (2010-2019), la productivité du travail par heure travaillée par industrie, calculée sur la base de la valeur ajoutée brute réelle, a montré des tendances globalement positives au niveau de l’UE (graphique suivant). Les augmentations les plus importantes ont été enregistrées pour l’« Agriculture » (+3,0 %) et l’« Information et communication » (+2,4 %), et les plus faibles augmentations pour les « Arts, spectacles et autres activités de services » et la « Construction » (tous deux +0,3 %). .

Mais le plus important est que la France ne se singularise pas vraiment par des gains de productivité inférieurs à ceux des autres pays ou de l’UE sauf dans l’agriculture, la construction et les services aux entreprises. Toutefois, pour ces derniers les gains de 2020 sont nettement supérieurs à ceux de l’UE. Et on verra que les évolutions de la productivité du travail (en fait négatives) ne sont pas moindres en France que dans l’UE entre 1995 et 2019 : respectivement -0,2% par an contre -0,5%. On conclut en première approche que le partage volume-prix et la méthode de la double déflation sont corrects en France (relativement aux autres pays) avec toutefois un petit souci pour la construction.

Croissance annuelle moyenne de la productivité réelle du travail par branche, UE, de 2010 à 2019 en %

Croissance annuelle moyenne de la productivité réelle du travail par branche, UE, en 2020 à 2023 en %

e) Les évolutions commentées de la productivité horaire du travail par branche

tableau 12 productivité travail UE Eurostat

On commente ici les évolutions en référence aux avancées des méthodes de partage volume prix dans le services aux entreprises et les services individualisables non marchands (santé, éducation). Les tableaux suivants font apparaître les faits suivants de manière très agrégée qu’il faudrait ensuite décomposer pour faire abstraction des effets de structure (page Secteur tertiaire) :

1/ La productivité du travail croît un peu moins vite en France pour l’ensemble des branches tertiaires (+0,7% par an entre 1995 et 2019 que dans l’UE :+0,8%). Cette évolution ne concerne pas les pays qui entourent la France : Allemagne, Italie, Espagne. Seuls les gains sont un peu supérieurs au Royaume-Uni : 1,1% par an.

2/ Entre 1995 et 2019, les gains de productivité dans l’industrie et l’agriculture sont les mêmes en France (+2,9% par an) que dans l’UE. Ils ralentissent toutefois un peu plus en France que dans l’UE à partir de la crise de 2009. Mais de nouveau cette divergence ne concerne pas les pays qui l’entourent où les gains sont plus faibles qu’en France à partir de 2010.

Évolution annuelle moyenne de la productivité horaire du travail des branches dans quelques pays de UE entre 1995 et 2021 en % (en calculant les volumes chaînés de manière à ce qu’ils soient additifs)

Source : Eurostat, calcul de l’auteur

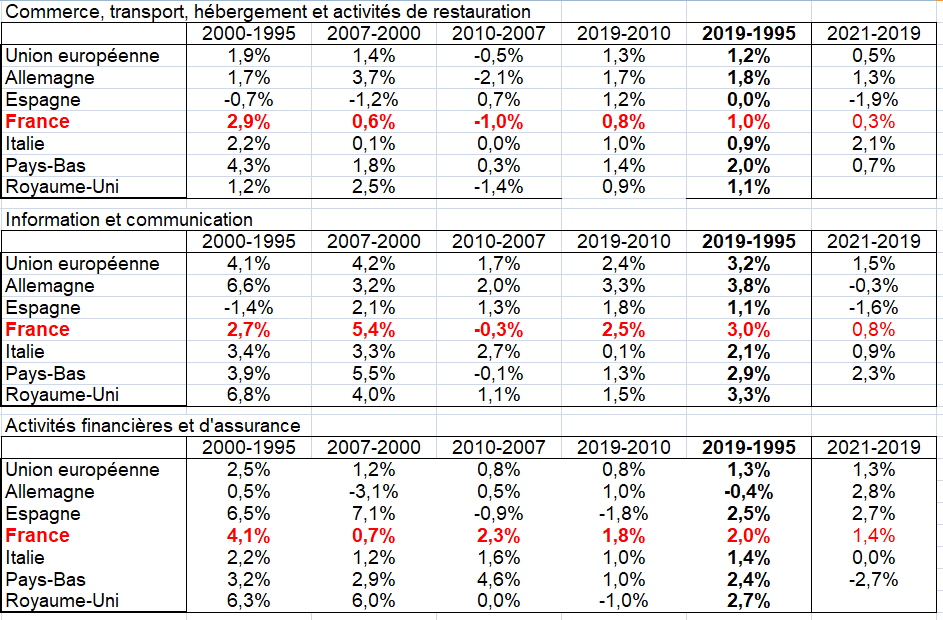

S’agissant des branches tertiaires, on peut faire quelques remarques complémentaires :

1/ D’abord, Les évolutions ne changent quasiment pas si on calcule la productivité du tertiaire (hors activités immobilières). En effet, ces gains ont ils un sens dans les activités immobilières, dont l’essentiel de la VA provient des loyers « imputés » que se versent à eux mêmes les propriétaires, et pour lesquels, les effectifs sont quasi inexistants?

2/ Les gains de productivité sont moins élevés en France dans les Administration publique, défense, éducation, santé humaine et action sociale avant 2000 (-0,3% par an contre +1,1% dans l’UE). Entre 1995 et 2019, ces gains augmentent un peu plus en France que dans l’UE, signe que le partage « volume-prix » utilisant la méthode « output » n’est pas plus mauvais en France que dans les autres pays (voir page Mesure des volumes et des prix).

3/ Les baisses de productivité sont du même ordre en France dans les « activités spécialisées, scientifiques et techniques; activités de services administratifs et de soutien » avant 2000 en France et dans l’U.E. (- 0,9% par an contre -0,8% dans l’UE) mais avec de fortes variations selon les pays (gains importants aux Pays-Bas et au Royaume-Uni). Ceci peut être rapproché de l’absence en France d’indices de prix dans les services aux entreprises avant 2000-2005. De fait, entre 1995 et 2019, la productivité du travail est presque stable en France (-0,2% par an) contre -0,5% dans l’UE, sachant que ces activités comprennent les activités d’intérim qui faussent en partie les calculs de productivité. Entre 2019 et 2021, la productivité du travail diminue toutefois de -1,1% par an en France contre -0,4% dans l’UE

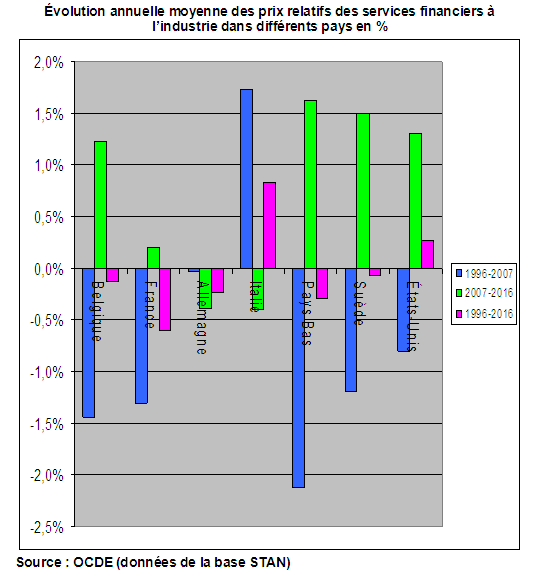

4/ Les gains de productivité des activités financières évoluent plus vite en France que dans l’UE, avec de fortes disparités selon les pays (légère baisse en Allemagne, +2% par an en France, voire plus au Royaume-Uni).

5/ On note de nouveau la croissance plus forte de la productivité du travail dans les services de communications et d’information surtout en France entre 2010 et 2019 (+2,5% par an) que dans l’industrie-agriculture (+1,8% par an), dans une moindre mesure dans l’UE (respectivement +2,4% et +2%).

6/ les évolutions récentes depuis la crise du Covid remettent en question la plupart des évolutions avec une chute de la productivité horaire du travail en France en 2021 et 2022 (voir ci-dessous).

Évolution annuelle moyenne de la productivité horaire du travail des branches tertiaires dans quelques pays de UE entre 1995 et 2021 en %

Source : Eurostat

f) Tendances de la productivité du travail par branches dans la période récente

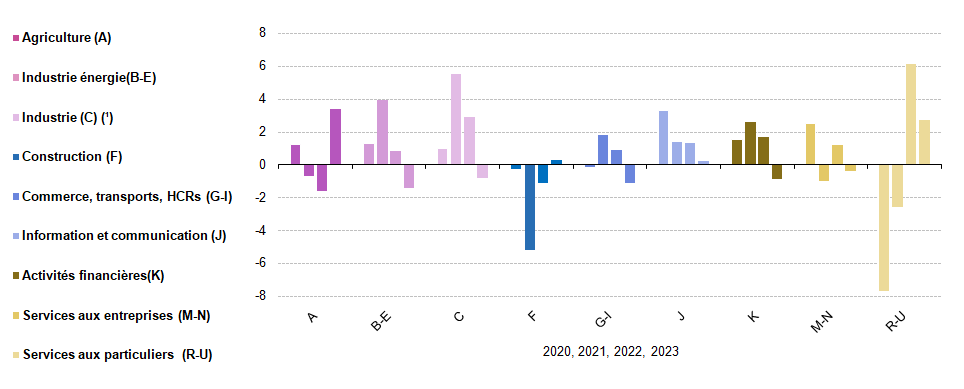

En 2020, la pandémie de COVID-19 a eu un impact bien plus important que la moyenne sur les secteurs non essentiels et à forte intensité de contact. Ces industries ont connu une contraction supérieure à la moyenne de la valeur ajoutée et des heures travaillées. La productivité du travail par heure travaillée a fortement diminué pour les « Arts, spectacles et autres activités de services » (-7,7 %), la Construction (-0,3 %) et les « Activités de commerce de gros et de détail, de transport, d’hébergement et de restauration » ont également enregistré une baisse (- 0,2 %). Du côté positif, la productivité du travail a le plus augmenté dans les secteurs « Information et communication » (+3,3 %), « Activités financières et d’assurance », Industrie et « Agriculture » (respectivement 1,5 %, 1,3 % et 1,2 %). En 2021, les plus fortes hausses de productivité du travail ont été enregistrées dans les secteurs « Industrie manufacturière » (+5,5 %), Activités financières (+2,6 %), « Activités de commerce de gros et de détail, transports, hébergement et restauration » (+1,8 %), tandis que les secteurs « Construction » et « Arts, spectacles et autres activités de services » ont continué à baisser (respectivement -5,2 % et -2,6 %). Un rebond de la productivité du travail dans le secteur « Arts, spectacles et autres activités de services » a été enregistré en 2022 (+6,1 %), suivi de +2,7 % en 2023. Toutefois, le niveau d’avant-crise n’a toujours pas été atteint. En 2022, la productivité a augmenté pour la plupart des activités économiques, à l’exclusion de l’« Agriculture » et de la « Construction » (respectivement -1,6 % et -1,1 %). En 2023, la productivité par heure travaillée a diminué notamment pour les secteurs « Industrie manufacturière » (-0,8 %), « Activités de commerce de gros et de détail, de transport, d’hébergement et de restauration » (-1,1 %), « Activités financières et d’assurance » (-0,9 %). %) et les « Activités professionnelles, scientifiques et techniques » (-0,4 %) et ont augmenté uniquement pour l’Agriculture et la Construction (+3,4 % et +0,3 % respectivement) avec des niveaux de productivité dans la Construction toujours inférieurs aux niveaux de 2019.

Productivité réelle du travail par heure travaillée par pays et branche 2010-2019 et 2020 en %

Productivité réelle du travail par heure travaillée par pays et branche 2021, 2022 et 2023 en %

1/ Les évolutions de la productivité du travail en Europe depuis 2020

L’analyse des effets de la crise du COVID-19 sur la productivité du travail par heure travaillée des pays de l’UE (graphique et tableau suivant) montre une grande variation entre les pays. En 2020, la plupart des pays ont enregistré une augmentation de la productivité du travail (à l’exception de la Croatie, de Malte, des Pays-Bas et de la Pologne) en raison de baisses relativement plus importantes des heures travaillées que du PIB causées par les confinements liés au COVID-19. Lors de l’analyse de la productivité du travail sur la base des heures travaillées en 2020, les résultats doivent être comparés entre les pays avec prudence, car l’enregistrement des heures travaillées par rapport aux aides publiques reçues peut avoir différé d’un pays à l’autre.

La plupart des pays dans les années suivantes (2021 et 2022) ont confirmé leur tendance positive en matière de productivité du travail par heure travaillée et ont même dépassé les niveaux pré-Covid (mais pas dans les pays Baltes, en Italie, au Luxembourg et surtout en France).

De 1990 à 2019, la productivité horaire du travail augmente un peu moins vite que dans l’UE (0,2 points par an d’écart entre les deux, signe probable de la désindustrialisation plus forte en France où les gains sont plus élevés). Mais la productivité augmente. Il n’en va plus de même à partir de 2020. Cette année là l’écart se creuse : +0,5% en France contre +1,2% dans l’UE. Surtout les années 2021 et 2022 marquent une véritable divergence : -1,5% par an France contre +0,5% dans l’UE.

Ainsi de 2019 à 2023, la productivité horaire du travail aurait baissé de – 5% en France contre +0,8% par an entre 2010 et 2019, autant de facteurs entraînant une moindre croissance du PIB de l’ordre de 10%, et donc des ratios des finances publiques désespérément orientés à la hausse.

Productivité réelle du travail par heure travaillée, taux de croissance annuel moyen par période, 2020, 2021 et 2022

Productivité réelle du travail par heure travaillée, taux de croissance annuel moyen par période

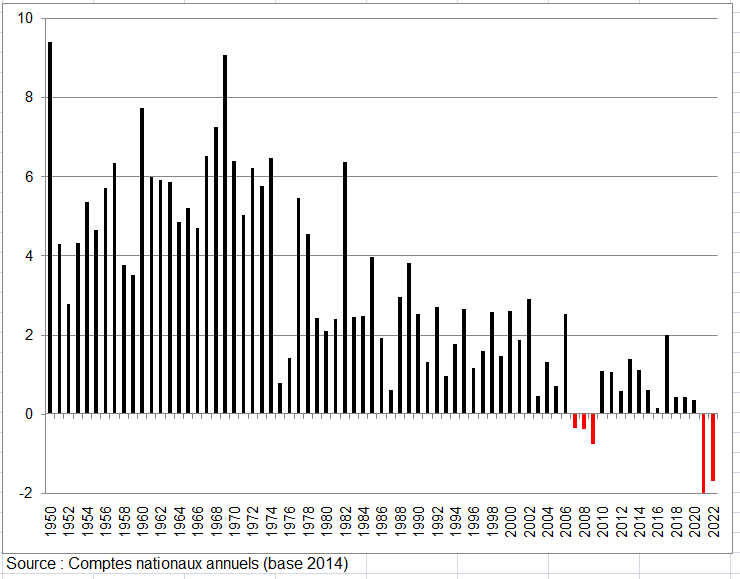

2/ Le fléchissement puis la baisse de la productivité horaire du travail en France

Parmi les séquelles qu’aura laissées la crise du Covid-19 sur l’économie française, la chute de la productivité est sans doute l’une des moins débattues, mais l’une des plus lourdes de conséquences. En trois ans, entre 2019 et 2022, la productivité horaire a chuté de 3,6 % (graphique suivant). Mais déjà en 2018 et 2019, la croissance de la productivité n’est guère élevée : +0,4% par an.

Sur la décennie 2000-2010, la productivité augmentait en France de 0,85 % par an, avec une parenthèse lors de la crise de 2008-2009. Si cette tendance s’était poursuivie jusqu’en 2022, la productivité aurait donc progressé de 2,5 % environ depuis 2019. « L’économie a donc quasiment perdu 6 points de productivité en trois ans ». Si la baisse de la productivité est durable, cela induit moins de croissance, moins de revenus notamment au sein de l’entreprise, et donc moins de salaires à redistribuer (et aussi une croissance plus faible donc moins de recettes publiques). Il est difficile en effet pour une entreprise d’augmenter les rémunérations réelles – à partage de la valeur inchangé entre salaires et bénéfices –, si elle ne produit pas davantage. La chute de la productivité en France est d’ailleurs l’un des éléments qui expliquent pourquoi les salaires y évoluent moins vite, en termes réels, qu’aux États-Unis.

Daniel Cohen précisait que le progrès technique continue d’exister mais que la productivité du travail n’augmente quasiment plus. « Pour au moins 50% de la population, le progrès technique fonctionne comme un substitut. Les robots, ordinateurs, remplacent l’homme, ils ne décuplent plus sa force. Cet effet de substitution du numérique à l’emploi est fondamental. La distribution des bénéfices du progrès technique, en termes de capacité à accroître la productivité des gens, est beaucoup plus faible qu’au xxe siècle. Il en résulte une croissance atone. Les distributeurs automatiques de billets rendent les clients des banques plus efficaces, mais celui qui distribuait les billets a perdu son emploi. Il retrouvera un job utile, dans les services à la personne par exemple, mais pas plus productif. Aujourd’hui, les emplois demandés sont ceux où on se trouve en face à face, où l’ordinateur n’accède pas. « Au cœur des phénomènes actuels, il y a la substituabilité entre les robots et le travail humain. Ce n’est pas la même chose d’avoir des robots, comme aujourd’hui, et des gens dont la capacité de production est augmentée par le progrès technique, comme au xxe siècle. L’expansion technologique actuelle n’a plus la même signification au regard de la croissance ordinaire du PIB, en termes seulement monétaires… On pense à une transition de l’emploi dans des secteurs au potentiel de croissance plus faible qu’au xxe siècle. Il y aura des infirmiers à domicile, des emplois dans les loisirs.» On retrouve ainsi certaines idées de Robert Gordon.

Évolution de la productivité horaire du travail (Valeur Ajoutée / Volume d’heures travaillées) en France en %

3/ Les multiples facteurs de la baisse de la productivité du travail en France depuis 2019

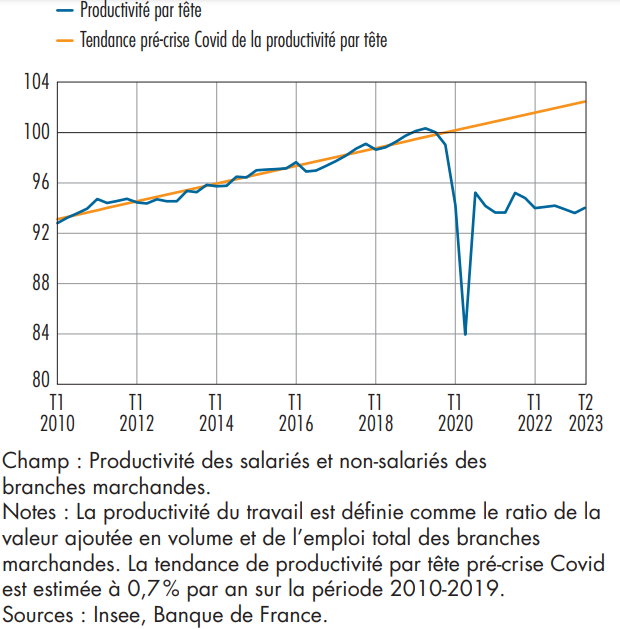

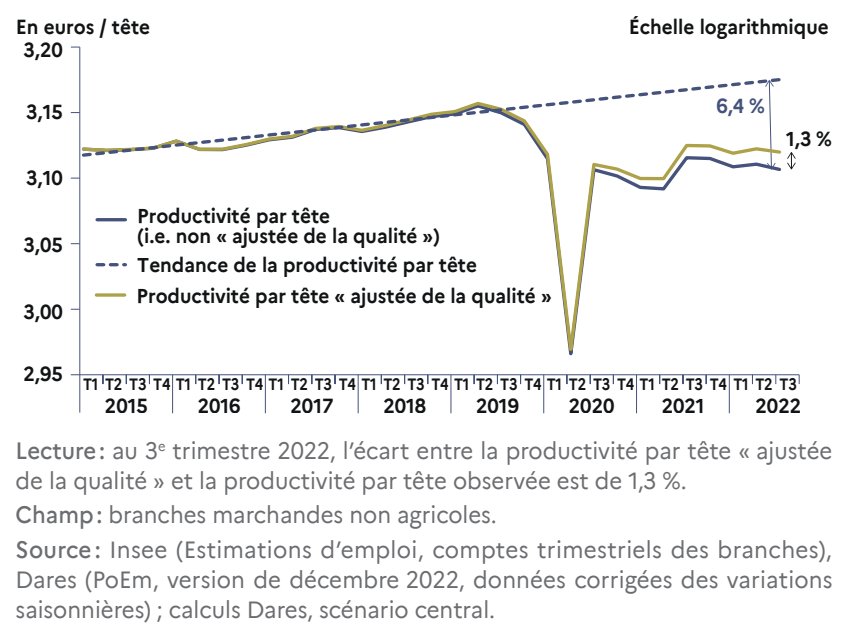

La France connaît depuis 2019 un net décrochage de la productivité apparente du travail. Cette dernière, définie ici comme le rapport entre la valeur ajoutée produite et le nombre de personnes employées, se situait, au deuxième trimestre 2023, 5,2% en dessous de son niveau pré-Covid (dernier trimestre 2019) dans les branches marchandes. Cette perte s’élève même à 8,5% lorsque l’on compare le niveau de productivité effectivement constaté au niveau qui aurait dû être observé si la productivité par tête avait continué à croître depuis début 2020 à un rythme comparable à celui de la période 2010-2019 (graphique suivant). Elle reflète un rythme de créations d’emplois bien plus dynamique que celui de la création de richesse par l’économie. Dans d’autres pays de la zone euro, un décrochage de la productivité a également pu être observé, mais il surprend en France par son ampleur et sa persistance. En Espagne, si le décrochage est d’abord apparu comparable à celui de la France, il s’est considérablement réduit à partir du deuxième trimestre 2022. En Allemagne, il est resté d’ampleur limitée depuis fin 2020. En moyenne dans la zone euro, l’écart de la productivité par tête dans les branches marchandes à sa tendance pré-Covid ne s’élevait qu’à – 2,4% au deuxième trimestre 2023.

Décrochage de la productivité du travail en France (base 100 = T4 2019 de la tendance pré-Covid)

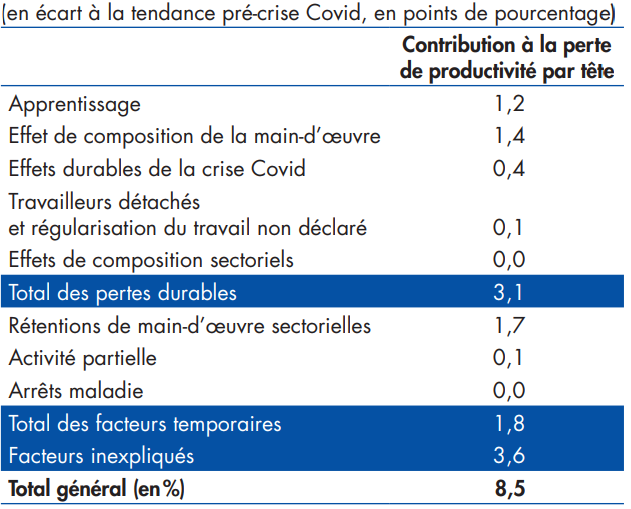

Les principaux facteurs durables seraient le recours massif à l’apprentissage (1,2 point de pourcentage [pp]) ainsi qu’un effet de composition de la main‑d’œuvre (augmentation proportionnellement plus forte de l’emploi moins qualifié, pour 1,4 pp). Ces facteurs sont cependant en partie positifs : ils traduisent davantage une orientation des politiques publiques en faveur de l’emploi – avec une très bonne résilience de celui‑ci – plutôt qu’une diminution du potentiel de création de richesse de la France. En revanche, la crise Covid aurait pesé sur ce potentiel en réduisant la productivité à hauteur de 0,4 pp. Enfin, des facteurs transitoires, principalement des rétentions de main‑d’œuvre dans certains secteurs, expliqueraient 1,8 pp du décrochage. Il reste des facteurs inexpliqués (3,6 pp) comme le maintien des entreprises peu productives qu’on analyse pour partie ci-dessous. Mais il faudrait en savoir plus.

Décomposition des pertes de productivité par tête des branches marchandes au deuxième trimestre 2023

a) Le maintien d’entreprises peu productives

La baisse de la productivité du travail en France pourrait s’expliquer d’abord par les entreprises « zombies » : il faut entendre des entreprises non viables qui ne survivent qu’à grand renfort d’aides et de prêts bancaires déployés pendant la crise sanitaire. Fonds de solidarité des entreprises, prêts garantis par l’ºtat (PGE), reports des dettes fiscales et sociales… L’OCDE indique qu’il s’agit d’une entreprise dont le revenu opérationnel est insuffisant pour couvrir sa charge d’intérêts pendant trois années consécutives.

On propose ainsi comme explication à cette baisse de la productivité du travail les nombreuses aides accordées au moment de la crise du Covid, peut être plus que dans les autres pays. Elles auraient permis aux entreprises peu productives (entreprises « zombies« ) de se maintenir sur le marché (voir page Financiarisation). Ces entreprises sont, en moyenne, moins productives et innovantes que les autres firmes. Dans ce contexte, la question de la pertinence du soutien public, par exemple via des prêts garantis, à destination de ces entreprises se pose. Certains économistes plaident pour une restructuration immédiate et une liquidation des entreprises trop fragiles.

Les entreprises zombies occupent aujourd’hui une place plus importante que par le passé dans les pays développés. Selon des estimations, qui retiennent uniquement les entreprises cotées (nombre d’entreprises zombies cotées sur le total des entreprises cotées), leur part atteindrait 15% en 2017 contre environ 4% à la fin des années 1980. Au cours des trois dernières décennies, cette proportion a eu tendance à progresser à la suite de crises avant de baisser les années suivantes. Le phénomène de « zombification » serait par ailleurs devenu plus persistant.

On peut penser qu’après une année de crise sanitaire qui a vu l’État déverser beaucoup de liquidités, ce taux a pu dépasser les 15%. Ce ne serait pas irréaliste car une étude finlandaise récente avait calculé qu’à l’issue de toutes les grandes crises économiques et financières de ces vingt dernières années, environ 17 % de sociétés disparaissaient selon plusieurs modalités : faillites, cessions et fermetures. La crise de la Covid ayant été particulièrement brutale, un taux de 20 % est plausible.

Quatre phénomènes sont à l’œuvre. Le premier concerne la forte baisse des taux d’intérêt payés par les entreprises sur leur dette, ces taux étant passés de 4,3 % du PIB de l’OCDE en 2008 à 1,5 % actuellement. La remontée de l’inflation en cours, et donc des taux d’intérêt, pourrait mettre en danger beaucoup d’entreprises, y compris des États (voir page Reprise économique fragile). Le deuxième est lié à l’action des banques centrales qui n’ont pas hésité à racheter de la dette en émettant ex-nihilo des montants énormes de liquidités. Ce qui conforte le risque d’inflation précité.

La troisième raison, très française, est le niveau trop élevé du BFR (besoin en fonds de roulement) et la faible rentabilité moyenne des entreprises issue de charges fixes importantes, de postes clients et fournisseurs peu négociables et de la fiscalité importante pesant sur les entreprises. Enfin, la quatrième raison est le fait que, sous la pression des crises des dix dernières années, la notation minimale (Banque de France) autorisant un concours bancaire a été abaissée (à la note 5 + qui est l’apanage de sociétés fragiles) : l’accès au PGE très soutenu par l’État a rendu théoriquement éligibles 80 % des entreprises. Les autres 20 % sont donc, de fait, considérées comme des zombies.

Il reste que la situation financière des sociétés non financières (SNF) européennes s’est globalement améliorée depuis la crise de 2008, au regard de leur taux d’endettement. Celui-ci a baissé dans quasiment tous les pays européens (sauf en France), après une forte hausse avant la crise de 2008 (graphique suivant). Ce constat d’amélioration vaut jusqu’en 2019. En 2020, la dette des SNF est repartie à la hausse, et ce sensiblement, dans le contexte de la crise, en lien notamment avec les larges garanties d’État mises en place par les gouvernements. Une partie de la hausse de la dette des SNF européennes en 2020 est à corréler dans certains pays, notamment en France, avec la hausse concomitante des dépôts, certaines entreprises ayant thésaurisé ces financements pour faire face à des dépenses ultérieures.

Taux d’endettement des sociétés non financières (en % du PIB)

Source : Banque de France

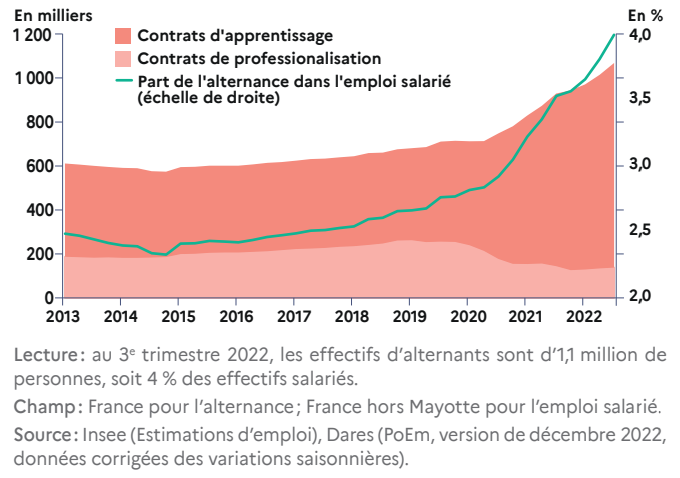

b) La hausse du nombre d’alternants

Au 3e trimestre 2022, la productivité par tête des branches marchandes non agricoles est bien en deçà de son niveau pré-crise

(-3,0 % par rapport au 4e trimestre 2019). Elle est également nettement inférieure à la tendance qui prévalait avant la crise (-6,4 %) ; entre 2010 et 2018, le rythme de la productivité tendancielle se situait autour d’1 % par an. La productivité horaire se situe également très en deçà de sa tendance antérieure, alors qu’elle avait connu des évolutions opposées à celle de la productivité par tête durant la crise en raison d’effets prononcés de composition sectorielle selon une étude la DARES https://dares.travail-emploi.gouv.fr/sites/default/files/13a185dc0db8392304d42d8fd5948f41/Dares_Fovus5_Impact-hausse-alternance-sur-productivite.pdf.

La hausse du nombre d’alternants, a priori moins productifs que le reste des personnes en emploi car étant plus jeunes, moins expérimentés et travaillant un volume d’heures plus faible du fait de leur temps de formation, est une des causes possibles de la baisse récente de la productivité du travail . À la suite de la loi de 2018 pour « la liberté de choisir son parcours professionnel » et de la mise en place, à l’été 2020, de mesures exceptionnelles dans le cadre du plan « 1 jeune, 1 solution », le recours à l’alternance augmente dès la rentrée 2019 (graphique suivant) : au 3e trimestre 2022, 1,1 million de personnes sont concernées (dont 87 % en contrat d’apprentissage), soit une hausse de 400000 par rapport à fin 2018. En conséquence, la part de l’alternance dans l’emploi salarié s’accroit, pour atteindre 4,0 % au 3e trimestre 2022 (contre 2,7 % fin 2018).

Nombre d’alternants et part dans l’emploi salarié

Pour mesurer l’effet de cette forte croissance de l’alternance sur la productivité, il convient de prendre en considération la déformation de la composition de la main-d’œuvre entre les alternants et les autres salariés. Dans cette perspective, un niveau d’emploi salarié « ajusté de la qualité » est estimé, ce qui permet d’en déduire une une productivité ajustée correspondante En « ajustant de la qualité » de la force de travail, la productivité par tête au 3e trimestre 2022 serait 1,3 point au-dessus du niveau observé (graphique suivant). Ainsi, depuis 2019, l’effet de composition lié à la croissance de l’alternance jouerait à hauteur d’un cinquième de l’écart entre la productivité du travail par tête et sa tendance antérieure à la crise sanitaire.

Productivité du travail par tête et productivité « ajustée de la qualité »

c) Les autres facteurs expliquant l’essentiel de la baisse de la productivité horaire du travail

Outre le changement de composition de l’emploi lié au poids croissant des alternants, plusieurs facteurs susceptibles de contribuer à la baisse de la productivité post-crise sanitaire sont avancés dans le débat économique:

Ces facteurs explicatifs ne sont pas exclusifs et pourraient tous concourir, chacun avec leur amplitude propre, à la baisse observée de la productivité du travail. Il reste qu’on ne retrouve pas cette baisse de la productivité du travail dans les autres pays de l’UE.

Les analyses des prix relatifs des des activités tertiaires permettent d’apprécier en partie la mesure du partage volume prix et la productivité du travail en France, et sous réserve de quelques hypothèses mentionnées ci dessous. Par cette analyse on est conduit à étudier le partage volume prix des produits industriels.

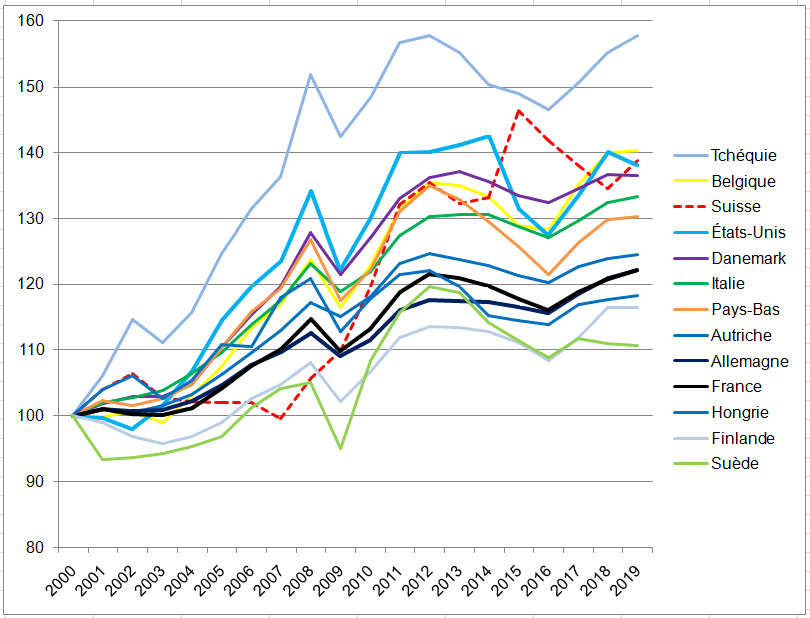

1/ l’observation du prix relatif de la valeur ajoutée tertiaire

Si on s’en tient au premier indicateur, les prix relatifs des activités tertiaires (évolution des prix de la valeur ajoutée des activités tertiaires rapportée à l’évolution des prix de la VA de l’agriculture + industrie) augmentent de 1,4% par an entre 1995 et 2018, soit plus que la moyenne européenne (+0,7%) (+0,8% UE hors RU). L’augmentation entre 1995 et 2018 (+38%) est de 10 points supérieure à celle des Pays Bas, qui connaissent eux même une croissance assez forte des prix relatifs tertiaires. Elle se situe uniquement avant la crise de 2008. Depuis, les prix relatifs baissent en France alors qu’ils stagnent dans les autres pays (sauf au Royaume Uni et en Espagne où ils diminuent aussi), période où les prix de la VA de l’agriculture + industrie repartent à la hausse en France.

Le contraste est ainsi très frappant entre la hausse des prix relatifs tertiaires en France entre 2000 et 2008 (+3,3% par an contre +1,1% par an dans l’UE) et la période suivante 2008-2010 où les prix relatifs tertiaires n’augmentent plus que de +0,8% contre 0,7% dans l’UE (ce chiffre s’expliquant d’ailleurs par la baisse des prix relatifs tertiaires de -6% par an au RU : la progression est de 2,1% hors RU). Depuis 2010, les évolutions sont proches marquant une baisse des prix relatifs tertiaires : -0,3% en France contre -0,2% dans l’UE. Il faudrait pouvoir faire la part exacte des choses en France : cette baisse depuis 2010 peut traduire une meilleure prise en compte de l’effet qualité dans les services aux entreprises du fait d’une quasi généralisation des enquêtes de prix. Mais elle est surtout le reflet d’une hausse du prix de la VA des biens. Il reste que ce prix baisse de – 2,5% de 1995 à 2018 contre une hausse de 21% dans l’UE. Et c’est cette baisse qui explique d’abord la progression deux fois plus rapide du prix relatif de la VA tertiaire en France que dans l’UE.

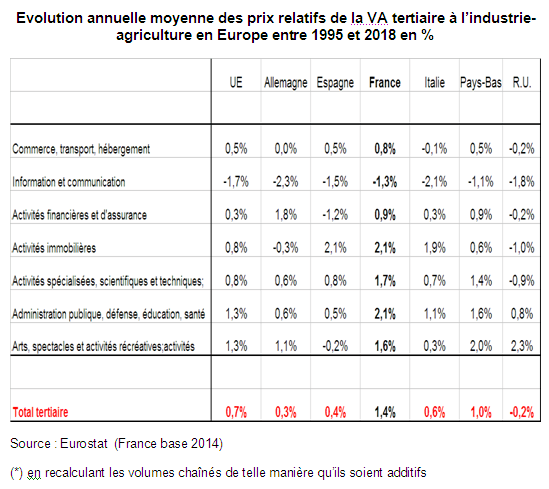

La plupart des branches tertiaires expliquent cet écart de 0,7 points. Les prix relatifs augmentent plus que dans l’UE entre 1995 et 2018 pour le commerce, les transports et l’hébergement ou les services divers aux particuliers (0,3 points d’écart); ils baissent moins en France pour les services d’information (encore 0,3 points d’écart).

Trois branches expliquent surtout l’écart.

La structure des activités tertiaires explique aussi cette hausse relative.

Les activités spécialisées, scientifiques et techniques; activités de services administratifs et de soutien sont relativement importantes en France comme aux Pays Bas (respectivement 14% et 15% de la valeur ajoutée globale).

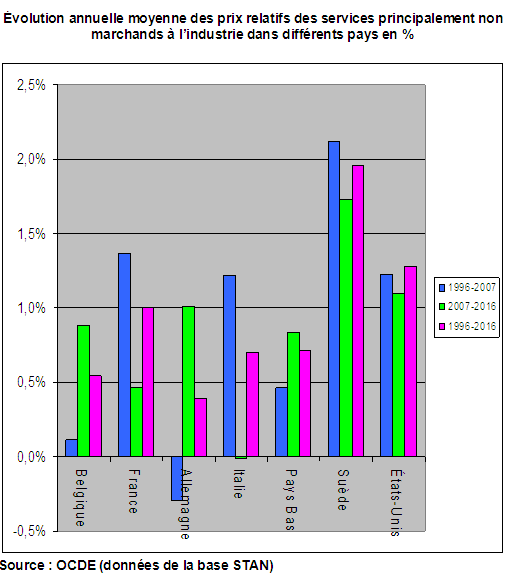

La valeur ajoutée des services principalement non marchands représente 25,5% de la valeur ajoutée globale en 2017 en France contre 19,7% dans l’Union européenne, (UE). Avec une hausse des prix relatifs de 2,2% par an, plus que dans l’UE (+1,4% par an), cette hausse contribue de manière non négligeable à la hausse des prix relatifs des activités tertiaires en France, plus forte que celle des autres pays. Les graphiques suivants résument ces évolutions.

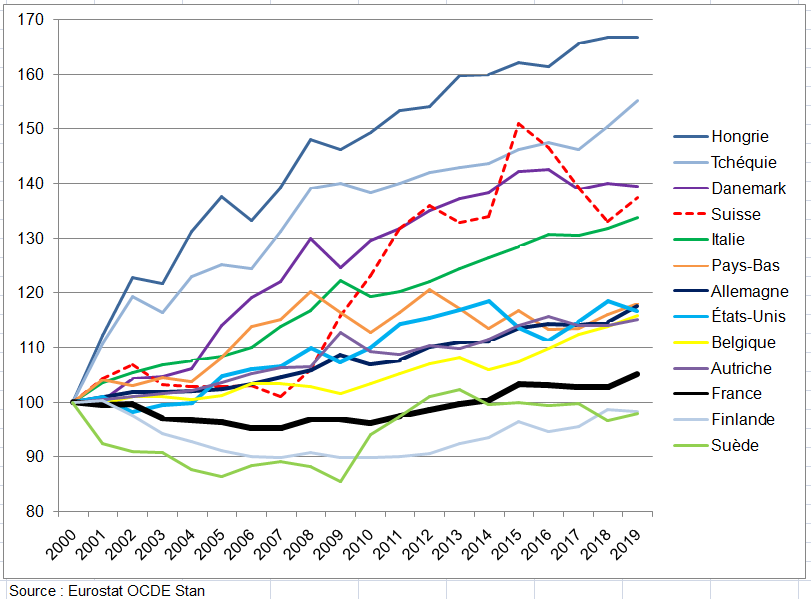

2/ l’observation du prix relatif de la production tertiaire

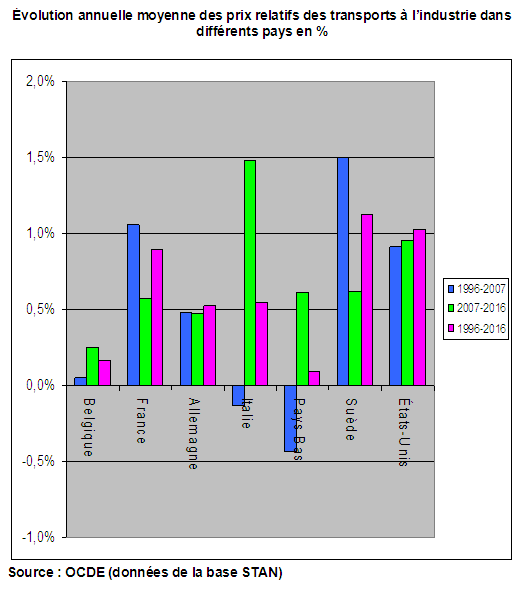

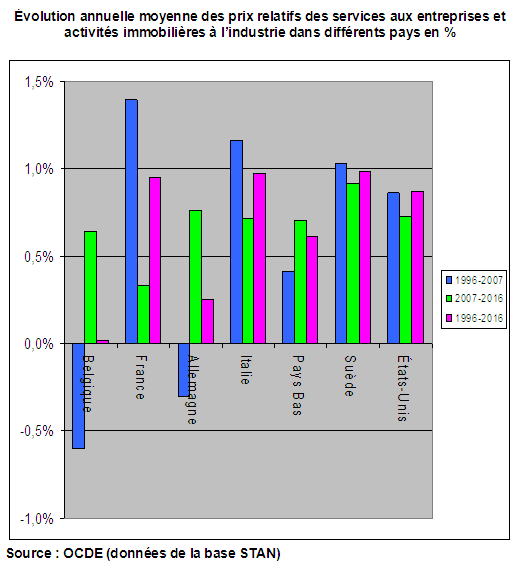

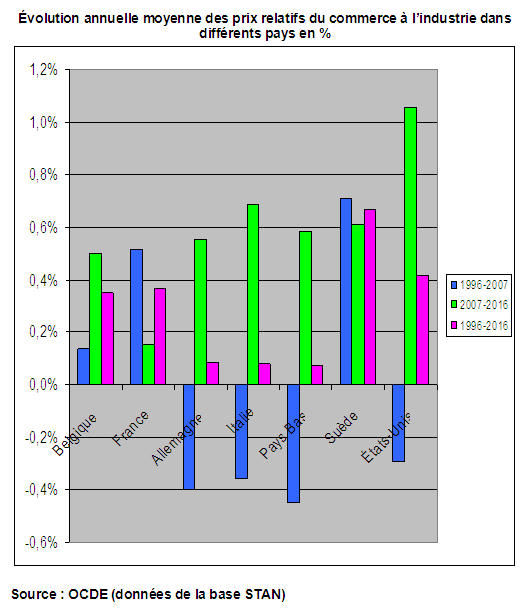

Le tableau suivant montre que la croissance des prix relatifs à la production des activités tertiaires (par rapport à ceux de l’industrie) augmente un peu plus en France qu’en Allemagne, Pays Bas, Belgique, avec un écart de l’ordre de 0,3% par an. Cette croissance relative est quasiment la même qu’en Italie (0,1% d’écart) alors qu’il y avait 0,7 points d’écart sur les prix relatifs de la VA tertiaire. Mais comme les prix relatifs tertiaires augmentent plus vite en Suède et aux États Unis qu’en France, l’écart serait ramené à près de 0,1%. On est donc loin des 0,6% observés pour les prix de VA (qui étaient comparés à ceux de l’agriculture-industrie). Par ailleurs, les prix relatifs des activités tertiaires augmentent beaucoup moins en France entre 2007 et 2016 (+0,2% par an) que dans les autres pays (autour de +0,7%).

L’analyse par branches tertiaires précise ces évolutions. Les transports, les services aux entreprises et l’activité immobilière et enfin les services principalement non marchands expliquent la hausse un peu plus forte en France. On note une baisse du prix relatif de ces derniers en Allemagne entre 1996 et 2007, probablement à rapprocher des modérations salariales dans la fonction publique du gouvernement Schroder. On note aussi que ce même prix relatif (services principalement non marchands) augmente en France plus faiblement que dans les autres pays entre 2007 et 2016.

Dans deux branches (services de l’information et communication, et activités financières), les prix relatifs en France baissent, quasiment dans la moyenne pour les premiers, de manière inattendue pour les seconds. Ce résultat mériterait d’être confirmé.

Les 2 approches précédentes ne donnent pas un diagnostic parfait du partage volume prix des activités tertiaires en France car les taux d’inflation varient selon les pays. Entre 1995 et 2017, les prix de valeur ajoutée de l’ensemble des branches augmentent de 18% en Allemagne, 31% en France, 40% dans l’Union européenne, 68% en Italie. Donc un seul graphique suffirait : celui de l’évolution des prix de l’ensemble des activités tertiaires, en excluant le Royaume Uni du fait d’une évolution erratique du prix de valeur ajoutée des activités immobilières.

En fait, l’évolution des prix relatifs en terme de VA est bien moins significative que celle des prix relatifs à la production : certes les prix des activités tertiaires augmentent moins en France que dans la plupart des pays, mais comme l’inflation globale.

Le partage volume-prix des activités tertiaires serait aussi bien fait en France que dans les autres pays entre 1995 et 2019 dans les EREs et les comptes de production (Production, CI, VA).

Les gains de productivité du tertiaire progressent en effet de 0,7% par an en France contre 0,8% dans l’UE .

Trois activités tertiaires contribuent surtout à la hausse des prix relatifs de la VA jusqu’en 2007 :

Or pour ces branches, les gains de productivité sont quasiment les mêmes que dans l’UE entre 1995 et 2019. Soit ils diminuent un peu moins (activités spécialisées, scientifiques et techniques); soit ils progressent un peu plus (administration publique, défense, éducation, santé humaine et action sociale).

° On observe aussi que les prix relatifs de production ne progressent pas autant (de l’ordre de 0,1%) que les prix relatifs de la VA, du moins dans les pays où on a pu les calculer.

° Y a-t-il une sous-estimation de la croissance du prix de la VA de l’industrie de 0,1% par an avant 2007 (la croissance de la VA en volume de l’industrie serait -t-elle surévaluée de 0,1% par an) ? Si oui, elle serait due à une croissance sensible des prix des CI par l’industrie, du fait une hausse surprenante de 8% des prix des produits électroniques consommés par la branche « matériels de transport ». Qu’en est-il ? cette croissance impacte-t-elle l’évolution de la VA des branches tertiaires ?

Ces conclusions résultent à la fois des comparaisons internationales, et de l’analyse qu’on a pu faire sur le partage volume-prix dans les comptes français dans l’industrie et les activités tertiaires.

Par rapport aux autres pays de l’UE, il n’y aurait donc plus de problème de partage volume prix dans 95% de services du point de vue de l’offre (« output ») des producteurs sauf pour quelques services : R&D, auxiliaires financiers,…

L’appréciation de la qualité reste néanmoins une question importante s’agissant des résultats pour l’usager (« outcome »). Elle l’est notamment dans les services des télécommunications, des services d’assurance et financiers, des services d’éducation et de santé. S’est elle améliorée en France ? On n’en sait rien. Ceci est un autre sujet très important auxquelles les comparaisons de productivité ne peuvent répondre.

Il faut aborder les explications de cette croissance des prix relatifs de la VA tertiaire. Il y en a probablement plusieurs : les indices de prix de production des services se généralisent à partir de 2010; ceux de l’industrie deviennent de plus en plus fiables. Mais deux explications paraissent probantes.

1/ une première explication de la hausse relative des prix de la VA tertiaire par rapport à l’industrie

Du coté des équilibres-ressources-emplois (ERE), les prix des CI des produits de l’industrie augmentent plus fortement que ceux des autres emplois de l’industrie entre 1995 et 2007

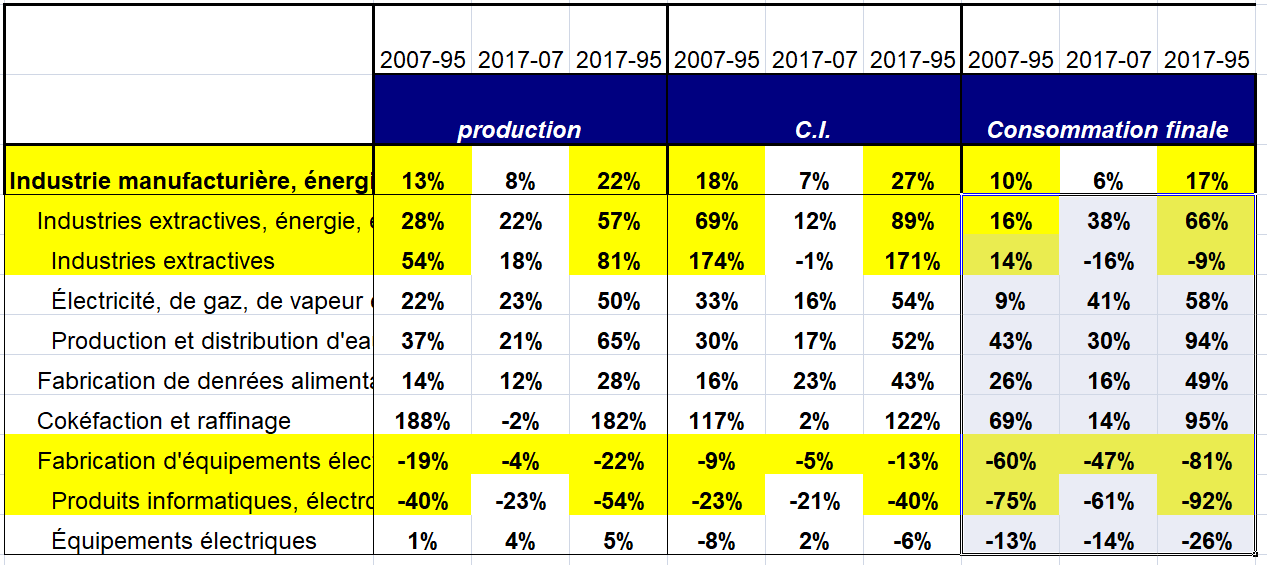

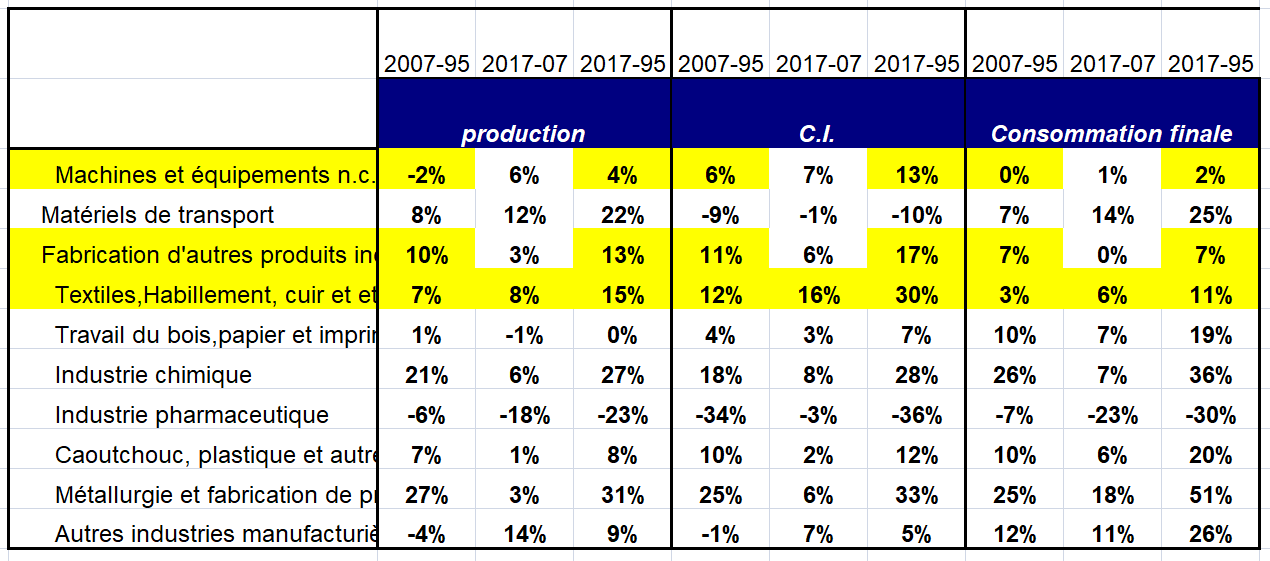

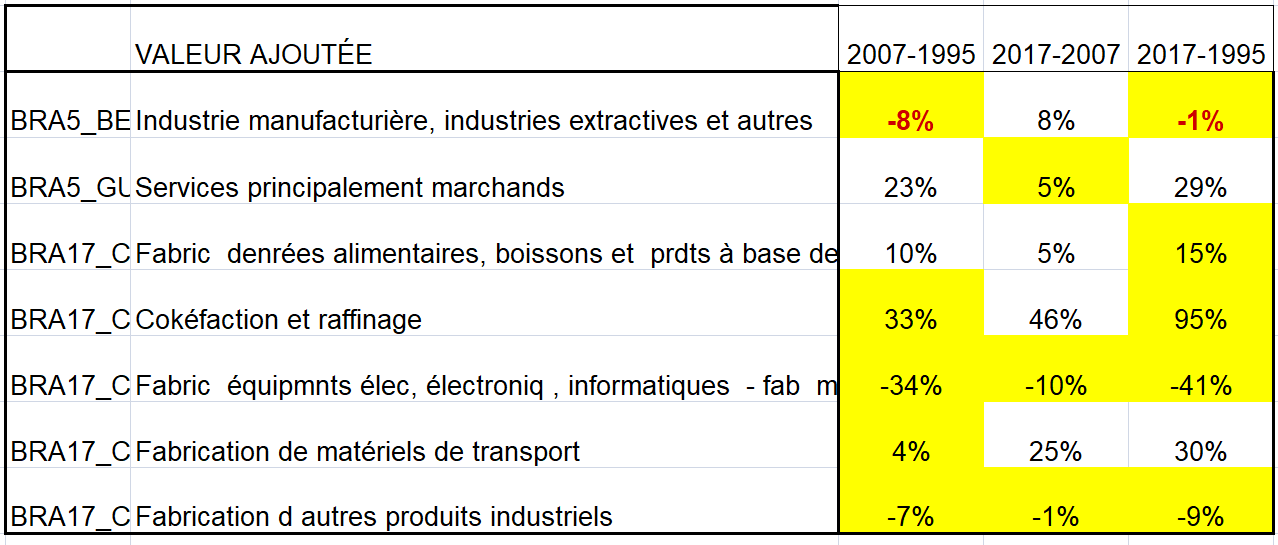

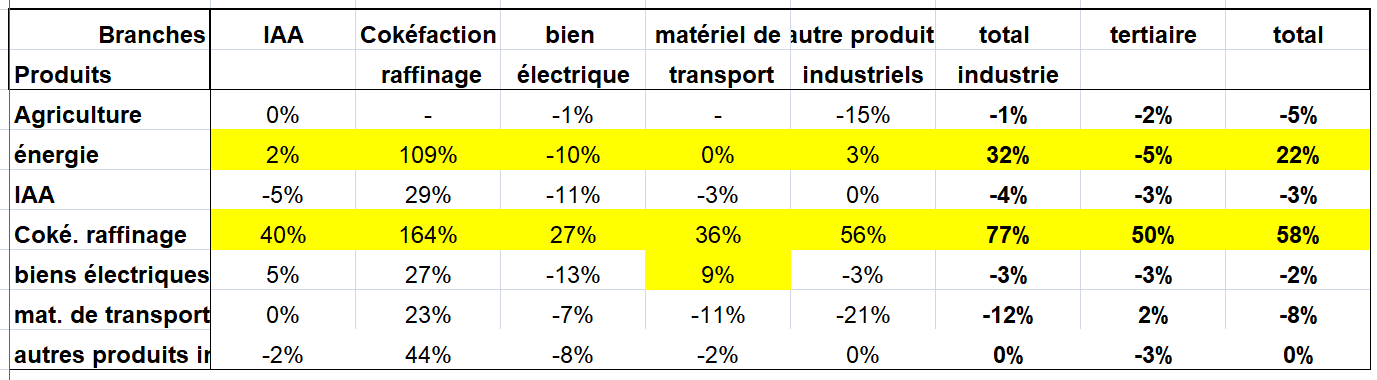

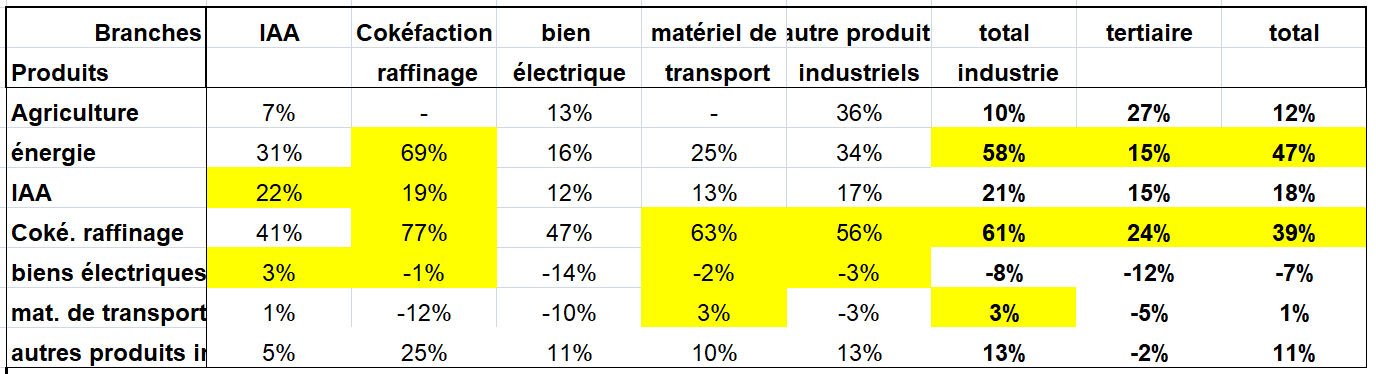

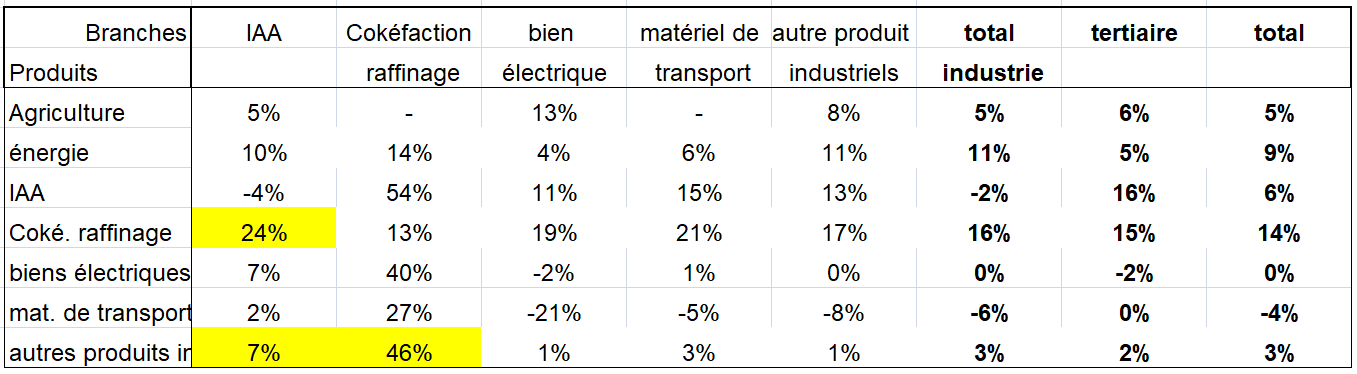

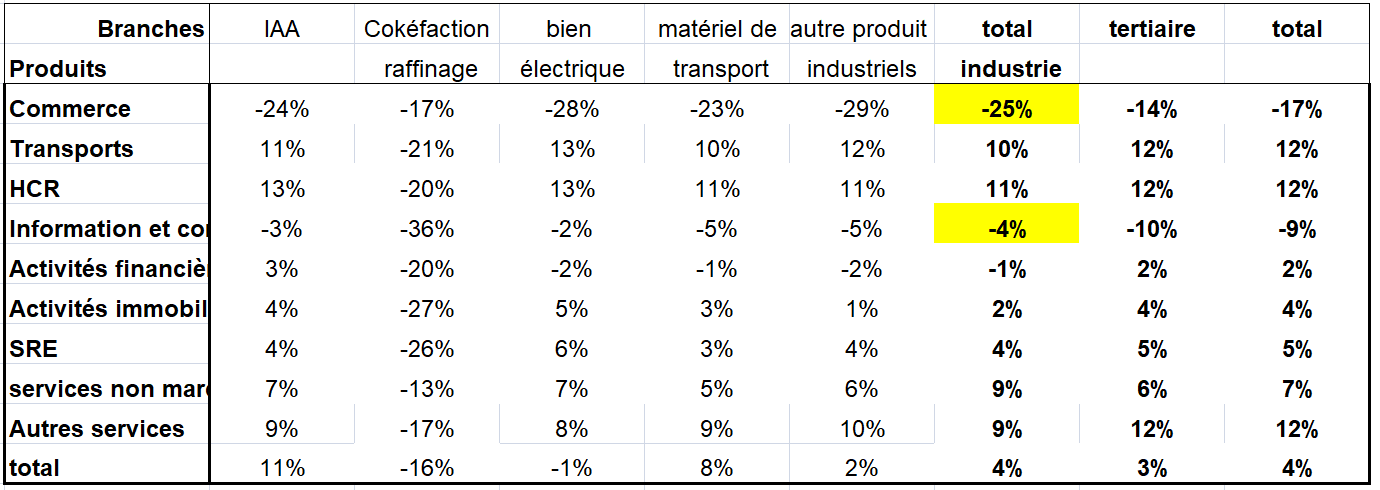

Le tableau suivant est établi à partir des ERE des produits de l’industrie. Il montre cette première explication à la baisse du prix de VA de l’industrie, notamment entre 1995 et 2007 du fait d’une forte hausse des prix des CI par l’industrie, sachant que ces CI représentent les 3/4 de la CI par l’industrie. Les prix des CI des produits de l’industrie augmentent sensiblement (+18%) . Les prix de production augmentent moins (+13%) et ceux de consommation finale encore moins (+10%).

Ce phénomène n’existe plus entre 2007 et 2017 : le prix de la production augmente de +8%, celui de la CI de ces produits de +7% et celui de la consommation finale de +6%.

Il concerne les équipements électriques, surtout les produits informatiques (-40% pour les prix de production, -23% pour ceux de la CI et -75% pour ceux de la CF) et dans une moindre mesure les autres produits industriels.

Il concerne aussi les produits de l’énergie : prix de production (+28%), prix de CI du produit (+69%) et prix de consommation finale (+16%).

Évolution des prix des produits entre 1995 et 2017 en % (en jaune cases où le prix des CI augmente sensiblement plus que celui de la production, lequel augmente plus que celui d e la consommation finale)

Source : Insee

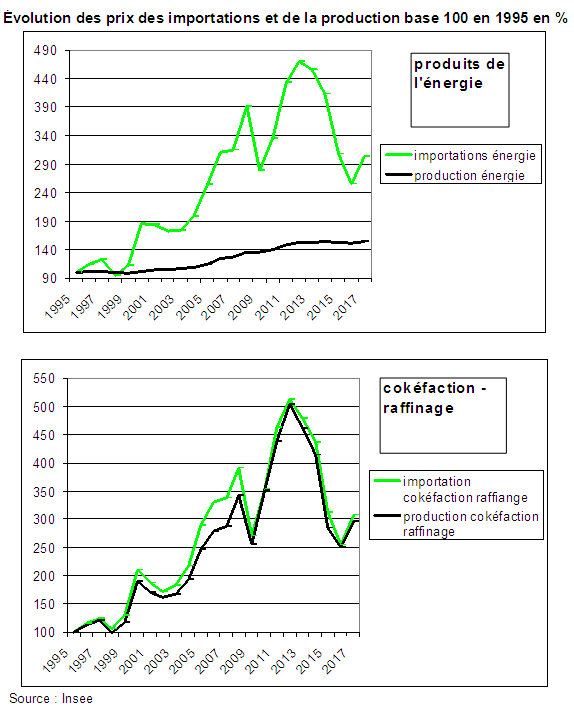

a) les prix de l’énergie influencent grandement les prix des CI consommés par l’industrie

S’agissant des produits de l’énergie, une explication de ces divergences serait la forte croissance des prix de leurs importations (gaz, pétrole brut,..) qui pourraient affecter plus les prix de la CI que ceux de la consommation finale de ces produits. Les CI représentent les deux tiers des importations selon le TES symétrique. Pour ces produits comme pour la cokéfaction-raffinage, les prix des produits importés augmentent plus vite que les prix de production entre 2000 et 2007 (graphique suivant).

Ce n’est en revanche pas le cas des biens d’équipements électriques dont les prix des importations baissent de -30% entre 1995 et 2007 alors que les prix de production baissent de -19%, divergence qu’on retrouve dans la quasi-totalité des produits manufacturés.

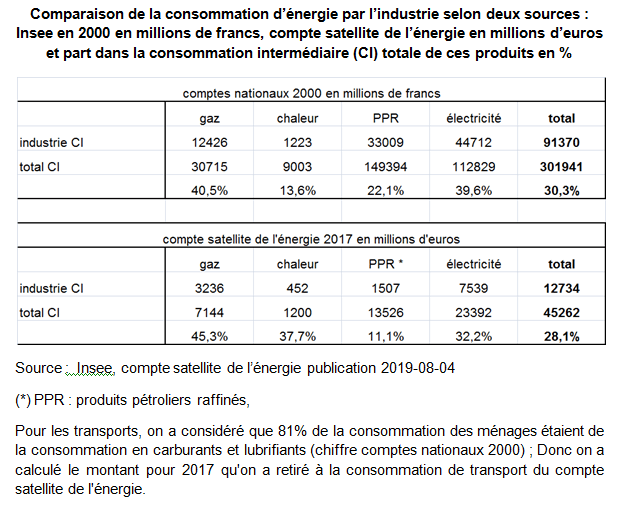

Rappelons que les CI par l’industrie en produits de l’énergie et cokéfaction représentent un peu moins d’un tiers des CI de ces produits, ce qui n’est pas négligeable : 30,3% selon les comptes de l’Insee en 2000, (où les cases de l’énergie du TEI étaient « fixées » à partir de nombreuses sources), et 28,1% selon les données du compte satellite de l’énergie en 2017, mais 45% pour le gaz qui est importé, contre 32% pour l’électricité (tableau suivant).

b/ baisse plus forte des prix des produits électriques et informatiques consommés par les ménages

Pour les produits électriques, la moindre baisse du prix des CI provient d’une baisse très forte du prix de la consommation finale des ménages. Cette baisse concerne surtout la fabrication de produits informatiques, électroniques et optiques qui sont largement consommés par les ménages.

Pour ces produits les prix de CI baissent moins que les prix de consommation finale des ménages, issus de l’IPC. Ils baissent de -12% par an entre 1995 et 2007 contre -2,2% pour les prix des CI, -4,2% pour la production et – 5,8% pour les importations. La question est donc la méthode de calcul de l’indice de prix de la consommation finale des ménages.

On étudie les évolutions de prix de la consommation des ménages dans la page économie numérique.

c/ les autres produits industriels

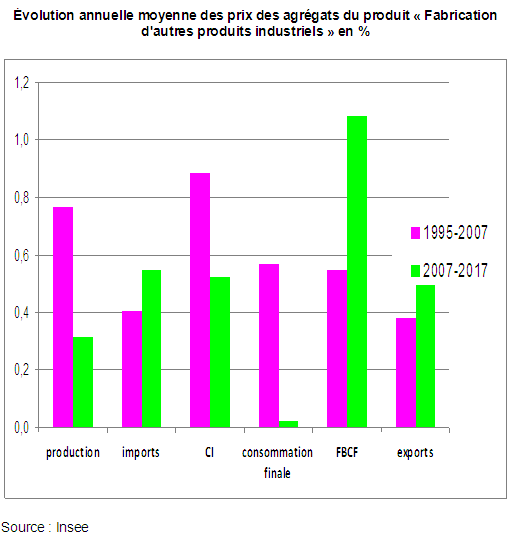

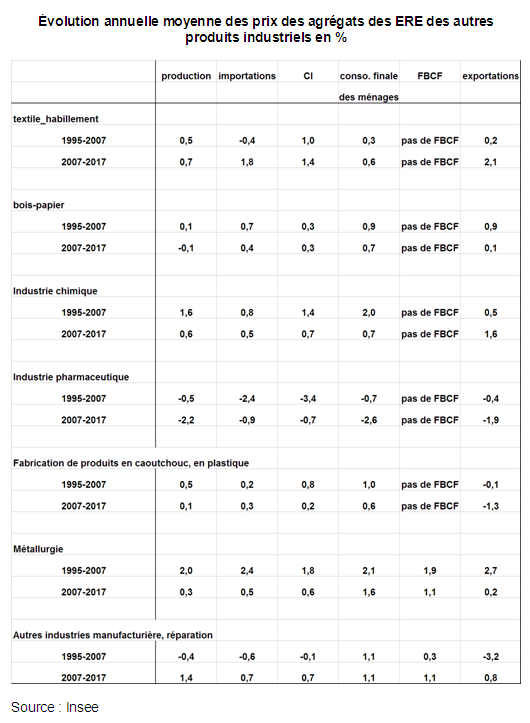

Les autres produits industriels comprennent des produits divers comme le textile-habillement, le bois-papier, la chimie et la pharmacie, les meubles, etc.. . En fait, si les prix des CI augmentent plus que ceux de la production et de la consommation finale (mais pas trop entre 1995 et 2007 : 0,1% d’écart avec les prix de production), c’est en grande partie lié à un effet de structure. Il n’y a que dans le textile-habillement, où la consommation des ménages est importante, qu’on retrouve cette divergence : les prix des importations baissent de -0 ,4% par an quand les prix de production augmentent de 0,5%. Comme les prix de la consommation finale augmentent de 0 ,3% et ceux des exportations de 0,2%, les prix des CI augmentent de 1%.

Le cas le plus rencontré entre 1995 et 2007 est celui où les prix de CI et de consommation finale évoluent de manière assez proche, nettement plus vite que les prix des exportations : dans la chimie les deux premiers augmentent de 1,4% par an et 2% tandis que les derniers progressent de 0,5%. On retrouve de telles divergences dans la fabrication de produits en caoutchouc, en plastique et d’autres produits minéraux non métalliques : respectivement +0,8%, +1% et -0,1%, ou dans les autres industries : -0,1%, +1,1% et -3,2%. On peut admettre que les entreprises exportatrices compriment leur marges compte tenu de l’évolution des coûts unitaires, en particulier des salaires : les prix à l’exportation sont orientés à la baisse ; Dans ces produits, les prix des importations progressent d’ailleurs plus ou baissent moins que les prix des exportations. Dans la pharmacie, c’est toutefois le contraire : prix des importations (-2,4%), prix des exportations (-0,4%).

Les évolutions sont en revanche assez nuancées entre 2007 et 2017. Les prix des importations augmentent parfois moins vite que les prix des exportations (textile-habillement, chimie, autres industries). Parfois c’est le contraire (bois papier, caoutchouc, en plastique et autres produits minéraux non métalliques, métallurgie). L’évolution la plus significative est la croissance très faible du prix de la consommation finale entre 2007 et 2017 du fait d’une baisse des prix de -2,6% par an dans la pharmacie et d’une progression modérée dans le textile habillement. On observe aussi des évolutions de prix de la CI et de la FBCF assez divergentes mais qui se compensent sur l’ensemble de la période 1995-2017.

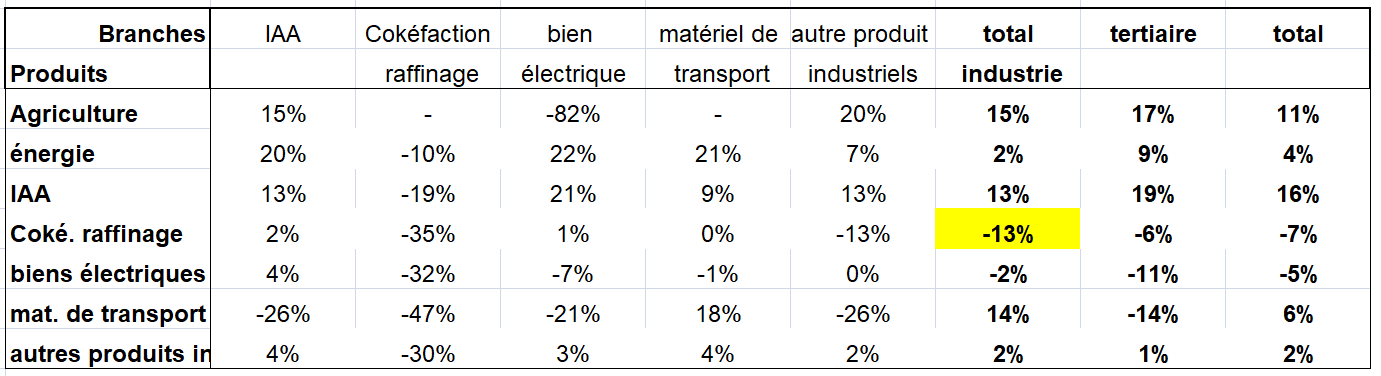

2/ Seconde explication ; entre 2000 et 2007, le prix de la CI de l’énergie augmente plus quand il est consommé par les branches industrielles du fait surtout du prix du gaz et du fioul lourd; le prix des équipements électriques consommés par la branche « matériels de transport » augmente aussi.

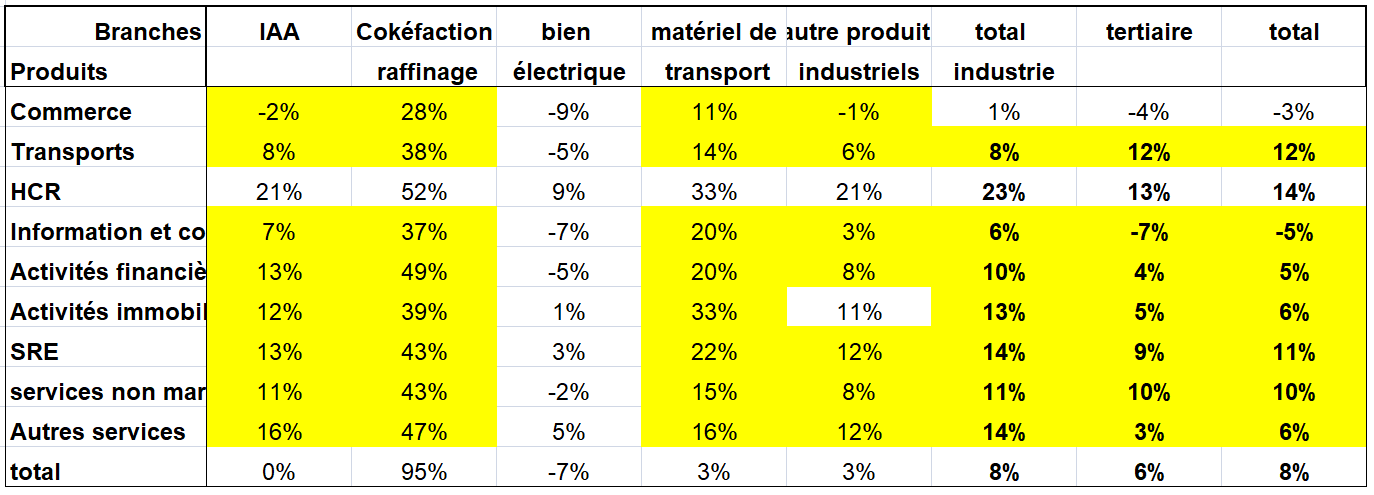

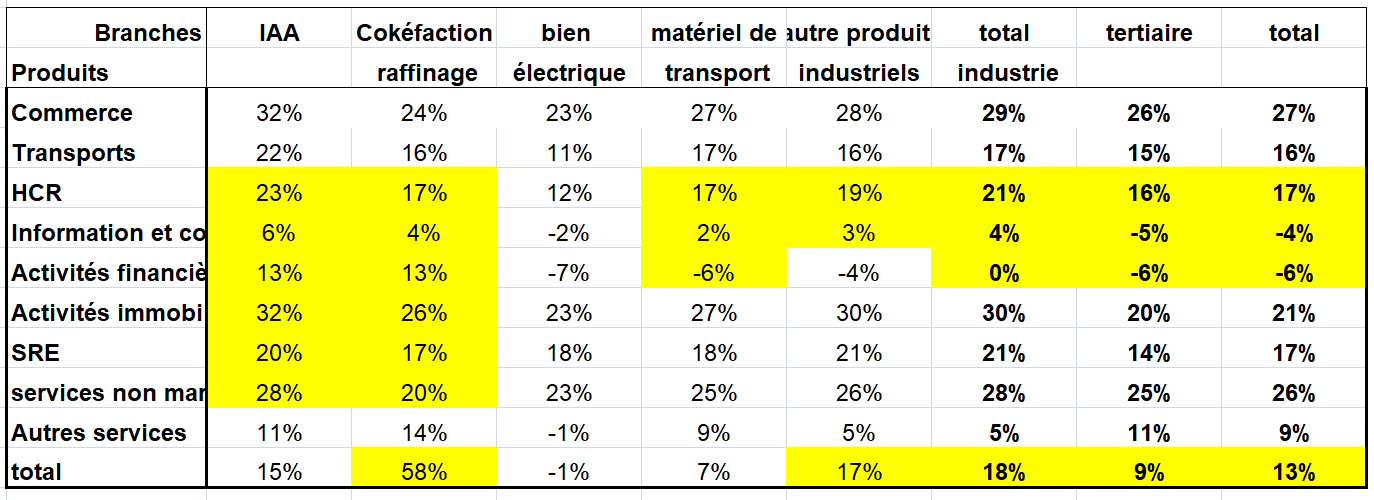

Toutes ces évolutions pour ces 3 groupes de produits se répercutent sur celles des prix de la CI des branches, et donc de la VA.

Outre la cokéfaction-raffinage, (dont la VA est relativement faible), deux branches sont d’abord concernées :

a) Les prix de l’industrie automobile, biens d’équipements électriques et autres produits industriels

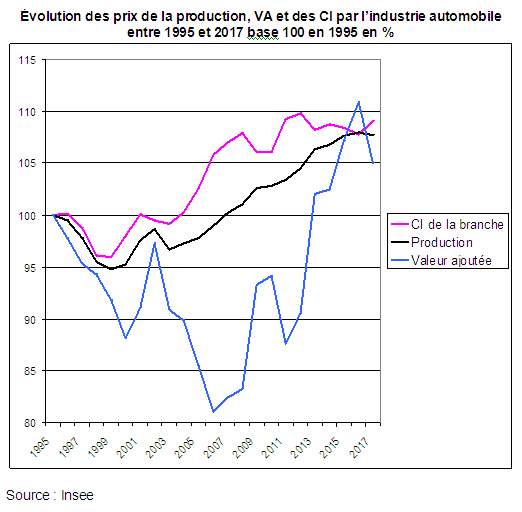

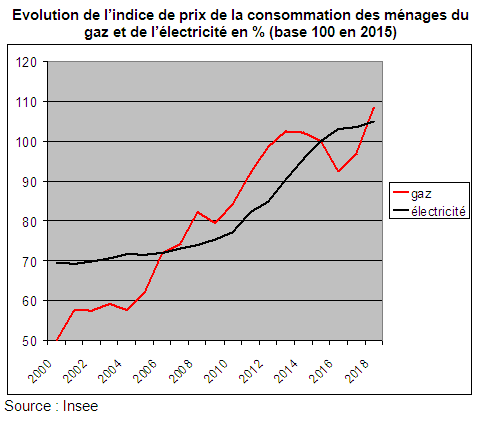

Mais d’autres branches connaissent la même évolution, telle l’industrie automobile, dont le prix de VA baisse de 18% entre 1995 et 2007 suite à une hausse du prix des CI par la branche de 6% et une stabilité du prix de production entre ces deux années (graphique suivant). La hausse du prix de la CI provient pour partie d’une hausse des prix des matériels électriques et informatiques dont les prix baissent pourtant entre 1995 et 2007 pour l’ensemble de la CI (baisse qui reste limitée par rapport à celle de la consommation finale ) : + 8% entre 1995 et 2010 alors que les prix de la CI de ce produit baissent de -9% ! Or la CI de ces produits par la branche « matériel de transport » représente plus du tiers de la CI globale de cette branche en 2017. Si le prix de la CI « intra-consommée » par la branche n’avait pas diminué de -13% entre 1995 et 2010, le prix de la VA aurait chuté encore plus.

Ce phénomène des prix s’est inversé dans l’automobile après 2007 (hausse plus rapide du prix de VA que du prix de CI). Il s’est quasiment arrêté dans les biens d’équipements électriques et les autres produits industriels avec quand même une évolution des prix de VA dans ces deux branches toujours moins forte que les prix de production, à fortiori que les prix de CI (une baisse plus forte des prix de VA dans les premiers), :

Évolution des prix des branches entre 1995 et 2017 en % (en jaune cases où le prix des CI des branches augmente plus que celui de la production)

b) Les prix des CI par les branches industrielles

Toutefois ce phénomène est amplifié par les évolutions de prix de ces CI par branche. Le fichier excel ci dessous décompose étape par étape les évolutions des prix des CI des produits par les branches de l’industrie.